銀(シルバー)の値動きが荒くなるほど、SNSには「それっぽい話」が一気に増えます。問題は、その中に確認できる事実も混ざれば、断定できない推測や、裏取り不能な話も混ざることです。

この記事では、銀市場でよく拡散される噂を、公開されている一次情報(当局・取引所・業界団体などの公表データ)で追える範囲に絞って整理します。個人投資家の方でも「結局、何を見ればいいのか」が分かるように、チェック方法まで落とし込みます。

この記事の結論(先に3つ)

- 在庫がタイト化していること自体は確認できます。ただし「今すぐデフォルト」のような飛躍は要注意です。

- 銀行勢のポジション変化は“カテゴリ”なら追えます。一方で、特定の銀行名(例:JPMなど)を断定するのは難しい領域です。

- 国家買い占め・金融リセット系の話は、一次情報で裏取りできないものが多いです。投資判断の材料としては優先度を下げるのが安全です。

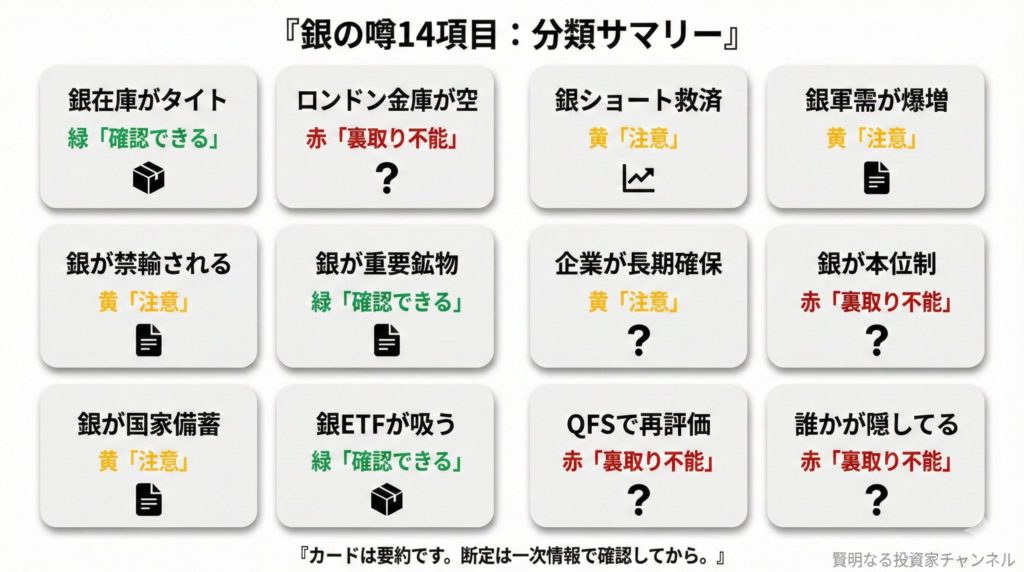

噂を3段階で分類します

- 確認できる事実:一次情報でデータとして確認できる(ただし解釈は別)

- 注意して見るべき:状況証拠はあるが、断定に必要な情報が足りない/用語の混同が起きやすい

- 裏取りできない:公的・公式資料で確認できず、断定できない

ここを分けるだけで、煽りに振り回されにくくなります。

まず押さえる用語(初心者向け)

- COMEX(米国の代表的な商品先物市場):銀先物の受渡・在庫が注目されます。

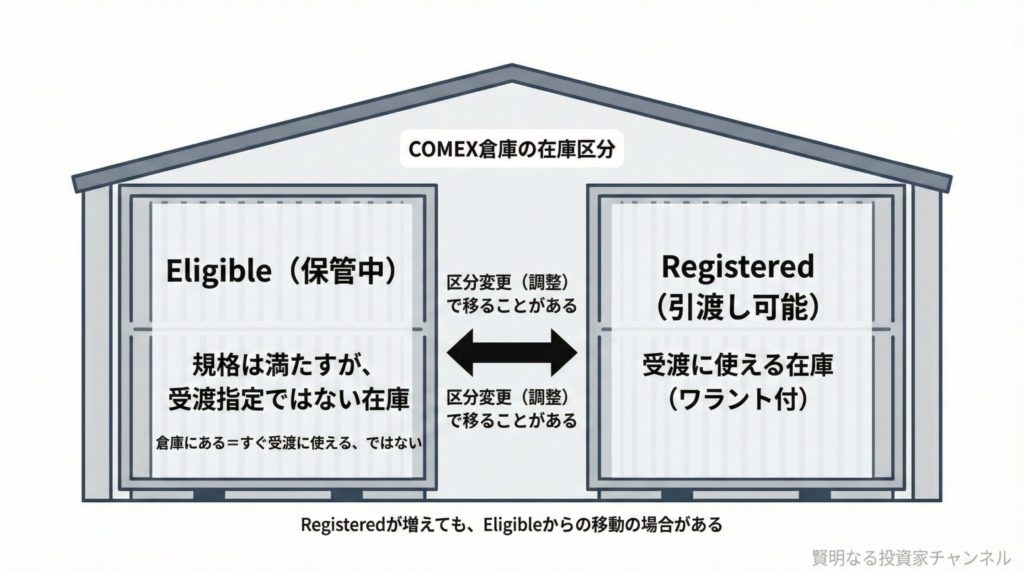

- Registered / Eligible(在庫区分):

Registered=受渡に使える在庫/Eligible=倉庫にはあるが受渡指定ではない在庫、というイメージです。 - ネットロング(買い越し):買いポジションが売りより多い状態です。

- 建玉(Open Interest):未決済の先物枚数。増えるほど市場参加が増えたサインになりやすいです。

- オフテイク契約(長期購入契約):大口需要家が鉱山などと「一定期間買います」と契約する形です。

いま確認できる“データの動き”

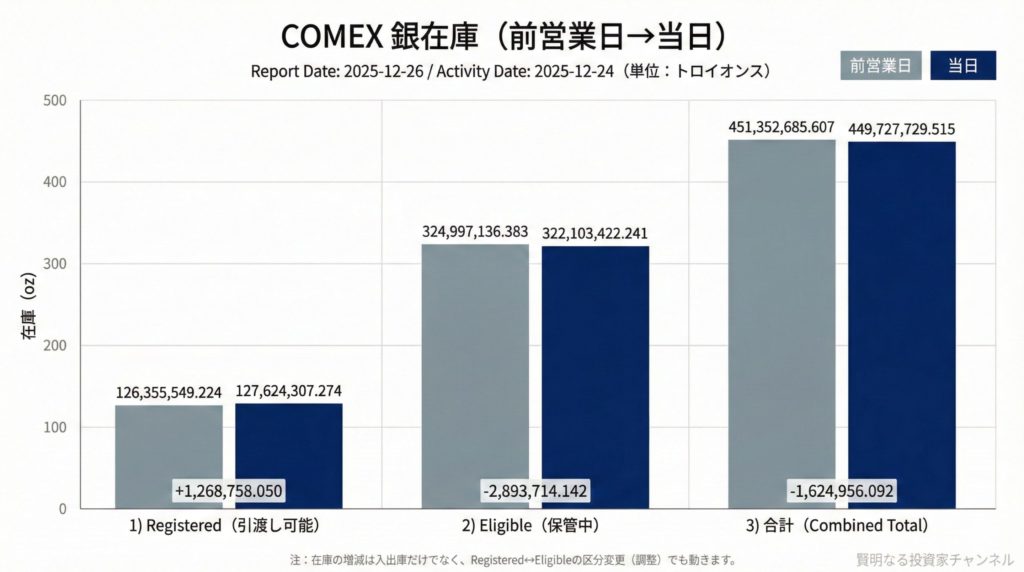

1) COMEXの登録在庫が低水準

COMEXの銀在庫は「Eligible」と「Registered」に分かれ、先物の現物受渡に使えるのはRegisteredです。Registeredは受渡に使える区分なので、急減・急増や、Eligibleとの移動を含めて観察すると“噂の燃料”になりやすい局面が見えます。

一方で、Registeredが低い=即デフォルト、と直結するわけではありません。受渡需要や取引所ルール、参加者の行動で結果は変わります。ここはデータ(在庫)とストーリー(結論)を分けて見てください。

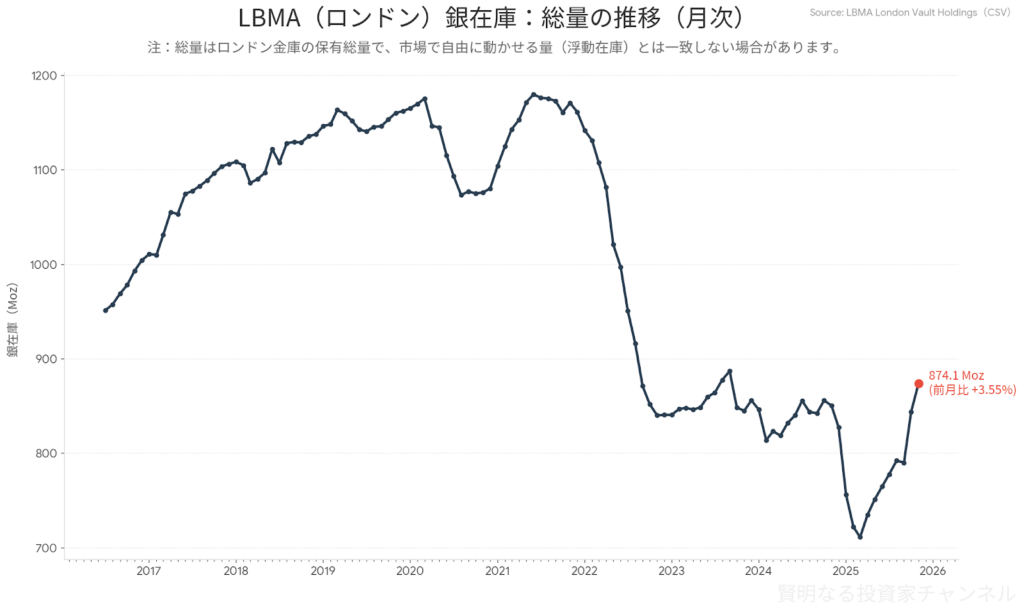

2) ロンドン在庫は「総量」と「使える量」が別になりやすい

ロンドン(LBMA)の在庫は総量としては公表されていますが、「市場で実際に動かせる在庫(浮動在庫)」がどれだけかは、所有構造(例:ETF保管など)で印象が変わります。

そのため「ロンドンの金庫は空」といった断定は危険です。ここも、総量データの確認と市場で動く量の議論を分けて考えるのがコツです。

3) インドの輸入“額”が急増(ただし数量とは別)

インドの銀輸入は指標上、急増が示される局面があります。ただし、よく拡散される数字は「輸入額」であることが多く、輸入“数量(トン)”の増加とイコールではありません。

背景としては関税引き下げや季節要因(祝祭日・婚礼需要)などが絡むため、「インドがロンドン在庫を食い尽くした」と単純に断定するのは避けた方がよいです。

14の噂:真偽判定マトリクス(実務向けチェック表)

下の表は、SNSで出やすい噂を「分類」と「何を見ればよいか」に落としたものです。“確認先”があるものから優先して追うのが現実的です。

| No. | 噂・ナラティブ | 分類 | 確認のしかた(見るべき一次情報) |

|---|---|---|---|

| 1 | 特定銀行(例:JPM)がショート解消・ロング転換した | 注意して見るべき | CFTCの銀行カテゴリ統計は追えるが、個別銀行名の断定は難しい |

| 2 | 米国系銀行がネットロングに転じた | 確認できる事実(カテゴリ) | CFTCの銀行参加者報告(Bank Participation Report)など |

| 3 | 中国が2026年から銀を禁輸する | 注意して見るべき | 公的公告(原文)を確認。「全面禁止」か「許可制・管理強化」かを切り分ける |

| 4 | COMEX登録在庫が低水準(例:3000万oz未満) | 確認できる事実 | CME/COMEXの在庫レポート(RegisteredとEligibleの区別もセットで) |

| 5 | LBMA(ロンドン)在庫が枯渇している | 注意して見るべき | LBMAの公表総量は確認可。ただし「浮動在庫」は定義依存 |

| 6 | 軍需「ミサイル1発500oz」など極端な数字 | 注意して見るべき | 原典(仕様・公的資料)が提示できない数字は、投資判断に使わない |

| 7 | サムスンが鉱山と直接契約して銀を確保した | 確認できる事実(オフテイク契約) | 企業発表・契約情報(“買い占め”など演出部分は別扱い) |

| 8 | ロシアが国家予算で銀備蓄を決定した | 裏取りできない | 政府文書など一次資料が確認できない限り断定しない |

| 9 | インド輸入急増がロンドン枯渇の主因 | 確認できる事実(輸入額)/因果は注意 | 貿易統計で「額」と「数量」を分けて確認。在庫減少の原因は単独に帰属しない |

| 10 | 米国の重要鉱物リストに銀が追加される | 注意して見るべき(ドラフト) | USGS等のドラフトと最終決定を区別する |

| 11 | FRBの流動性供給は銀ショート損失の穴埋め | 注意して見るべき(因果は断定不可) | 流動性供給の事実は追えるが、使途を銀に結びつけるのは別問題 |

| 12 | サウジがSLV(銀ETF)を買っている | 裏取りできない | 公式開示が確認できない限り断定しない |

| 13 | デジタル人民元が銀本位制 | 裏取りできない | 公的機関の明記がない限り、投資判断の材料にしない |

| 14 | QFS / NESARA / GESARAで銀が再評価される | 裏取りできない | 公的機関の一次発表がないため、情報源として優先しない |

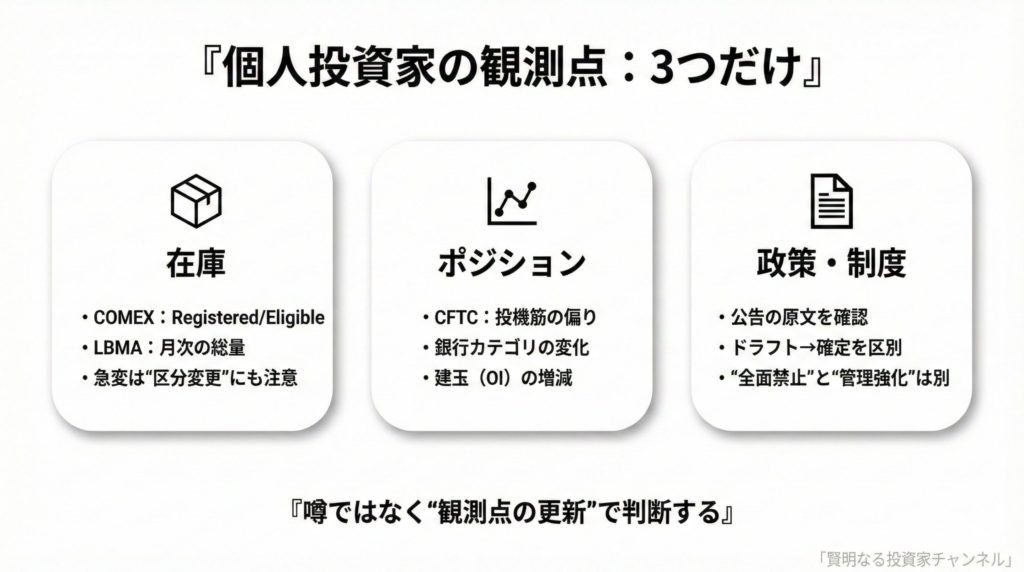

個人投資家が見るべき「3つの観測点」

観測点①:在庫(COMEX / LBMA)

- COMEX:Registeredが増減しているか(Eligibleとの関係も含める)

- LBMA:総量の増減がどうか(ただし“使える量”の断定はしない)

観測点②:ポジション(CFTC)

- 銀行カテゴリがネットでどう変化しているか

- 投機筋(Managed Moneyなど)が極端に偏っていないか(偏るほど急落も起きやすい)

観測点③:政策・制度(中国/米国)

- 中国:公告の原文で「禁止」なのか「管理強化」なのかを判別する

- 米国:重要鉱物はドラフト→確定のプロセスを追う(途中段階で結論を固定しない)

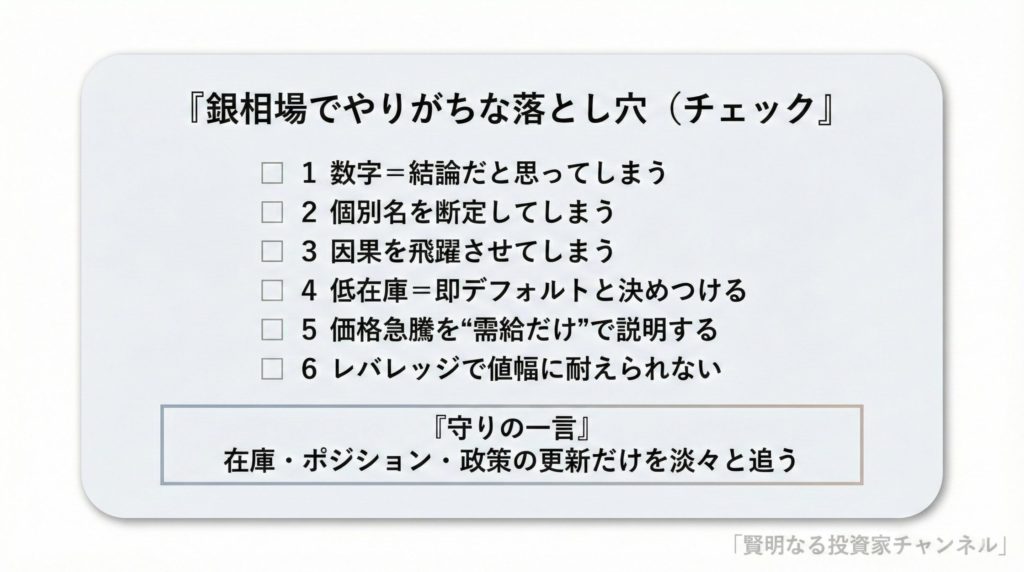

よくある落とし穴(批判的チェック)

- 「数字は出ている」=「意味が確定」ではありません。在庫や輸入額は“材料”で、結論は別です。

- 個別名の断定は危険です。統計はカテゴリまでしか見えないことが多く、断定はミスの温床になります。

- 因果の飛躍に注意。「FRBが資金供給した」→「銀ショート救済だ」は、間の証拠がないと結論にできません。

投資の向き合い方(守りを固める)

- 荒れ相場ほどサイズ管理が重要です。一方向に見えても、急落→反発が起きやすい局面があります。

- レバレッジは“正しい方向でも”負けることがあります。想定外の値幅で刈られる(ロスカット)可能性を織り込んでください。

- 噂で買うのではなく、観測点の変化で判断します。在庫・ポジション・政策の更新が、最優先の材料です。

まとめ

銀相場では、在庫やポジションといった「追えるデータ」がある一方で、特定主体の思惑や国家買い占めのように「裏取りが難しい話」も混ざります。だからこそ、確認できる事実/注意して見るべき/裏取りできないを最初に分けるのが大切です。

次に見るべきは、在庫(COMEX/LBMA)、ポジション(CFTC)、政策・制度(公告やドラフトの更新)です。強い言葉に引っ張られず、追える変化に集中していきましょう。

※本記事は情報提供を目的としたもので、特定の金融商品の売買を推奨するものではありません。投資判断はご自身の責任で行ってください。