本記事では週末の振り返りとして、銀相場を「上がる・下がる」で断定するのではなく、いま出ているデータを整理し、何を見張るべきかを共有します。個人投資家の方でも追えるように、専門用語には短い補足を付けています。

本日の整理ポイントは3つです。

- 取引所の引き締め状況(証拠金や値幅制限の強化)

- 現物サイド(上海プレミアムと在庫の動き)

- テクニカル(急落→反発の局面での注意点)

YouTube解説:

1. 取引所サイド:引き締め(証拠金・値幅制限)の流れ

まずは取引所側の環境変化です。ここでいう「引き締め」とは、主に証拠金(先物の担保金)や値幅制限(1日の上げ下げ上限)が強まる動きです。短期のレバレッジ取引(少ない資金で大きく取引する)がやりにくくなりやすい点がポイントです。

CME(COMEX):銀先物の証拠金が段階的に上昇

COMEXの代表的な銀先物であるCOMEX 5000 Silver(SI)は、短期間で証拠金率が段階的に引き上げられています。

- 2月2日の取引終了後から:維持証拠金 11%/初期証拠金 15%

- 2月6日の取引終了後から:維持証拠金 15%/初期証拠金 18%

まとめると、維持が11%→15%、初期が15%→18%へと引き上げられています。

SHFE(上海先物):値幅制限と証拠金をセットで強化

SHFEは証拠金だけでなく、値幅制限もセットで強化しています。

- 2月3日の取引終了後から:値幅 17%/証拠金 ヘッジ18%・一般19%

- 2月4日の取引終了後から:値幅 19%/証拠金 ヘッジ20%・一般21%

- 2月9日の取引終了後から:値幅 20%/証拠金 ヘッジ21%・一般22%

※ヘッジはリスク回避目的の建玉、一般は通常の建玉です。

MCX(インド):追加証拠金で上乗せ

MCXは「追加証拠金(Additional Margin)」という形で上乗せしてきています。

- 2月5日の営業開始時点から:追加 4.5%

- 2月6日の営業開始時点から:追加 2.5%(合計で追加 7.0%)

取引所側の引き締めが続く局面では、短期筋の買い戻しが入りにくくなり、戻りが鈍くなる展開が起こりやすくなります。一方で、取引所の動きは「市場の急変を抑えるためのリスク管理」という側面もあるため、引き締めだけで需給の結論を出すのではなく、環境変化として押さえるのが現実的です。

2. 現物サイド:上海プレミアムと在庫の動き

2-1. 上海プレミアムはVATで「見え方」が変わる

上海プレミアム(上海が高い/安い)は、VAT(付加価値税)をどう扱うかで見え方が大きく変わることがあります。

前営業日終値ベースの試算例では、Ag(T+D)をドル建て1オンス換算すると81.55、同時点のXAG/USDは71.75でした。このまま比較すると上海がかなり高く見えます。

しかし、上海価格からVAT13%を控除して税抜換算をすると、上海は72.16程度となり、XAG/USDとの差はかなり小さくなります。

このため本記事では、上海プレミアムを断定的に語るのではなく、「VAT込み/税抜」の二段で確認し、プレミアムが本当に需給の差なのか、見た目の差なのかを分けて見ます。

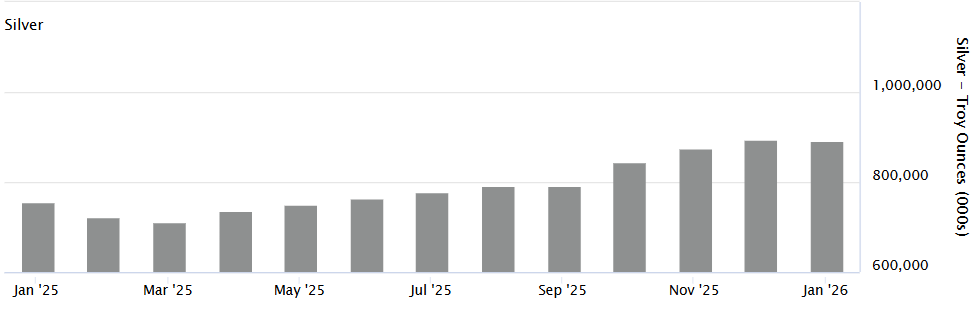

2-2. 在庫:COMEXはRegistered、ロンドンは安定、上海圏は減少傾向

COMEX:Registered在庫は10月に約167Mozがピーク、その後減少傾向

| 日付 | Registered在庫(百万オンス) | 主な変化 | 主な指摘 |

| 2025年10月 | 約167 Moz | ピーク時 | |

| 2026年1月下旬 | 114 → 113 → 112 Moz | 数百万ozの移動/撤退 | RegisteredからEligibleへの移行が続き、配信可能在庫減少 |

| 2026年1月末 | 約107-108 Moz | 5 Moz近くドレイン | 大量移動で急減 |

| 2026年2月初旬 | 104.9 → 103.5 Moz | 3.3 Moz撤退(1日で) | JP MorganやHSBCから大量撤退 |

| 2026年2月上旬 | 103.07 → 102.5 Moz | 1-2 Moz/日ペース | 1年ぶり低水準、18.5%減(YTD) |

| 最新(2月6-7日頃) | 約103.5 Moz | 継続ドレイン | 100 Moz割れの可能性、次週以下へ |

COMEX在庫は、スライドでRegistered在庫(受け渡しに回せる在庫として見られやすい区分)を提示しています。Registered在庫は10月に約167Mozがピークで、そこから減少傾向が続いています。

ただし、RegisteredとEligibleの間の移動(区分変更)や倉庫内の再分類、受け渡し・ロール(限月の乗り換え)などでも見え方が変わるため、在庫だけで結論を急がず、価格・出来高・建玉とセットで確認します。

LBMA(ロンドン):在庫は大きな変化がなく安定

ロンドンの在庫(LBMA在庫)は、12月末から1月末にかけて大きな変化がなく、全体としては安定している整理です。

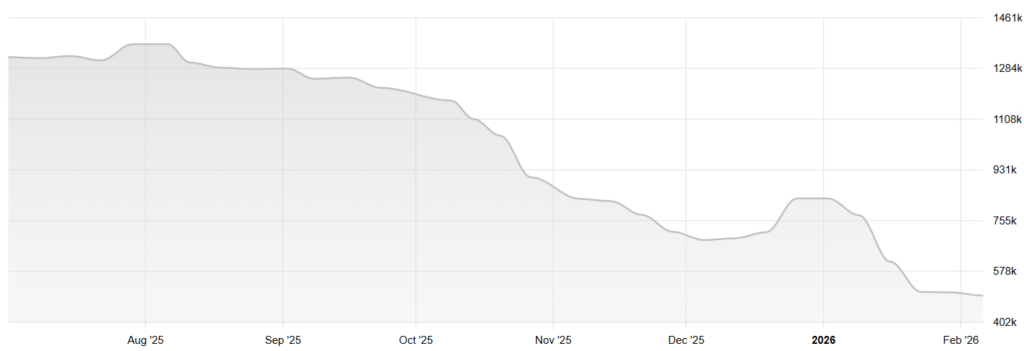

SHFE・SGE(上海圏):在庫は減少傾向

SHFE在庫

SGE在庫

一方で、上海圏の在庫は、SHFE・SGEともに1月上旬から2月にかけて減少傾向です。「ロンドンは安定/上海圏は減少」という対比は、今回の相場の見どころのひとつです。

3. テクニカル:急落→反発の局面での注意点

XAGUSD1時間チャート

ここからは値動きの整理です。1月末に大きく下落したあと(1個目の◯)、いったん戻しましたが、2月5日に89ドル付近から74ドル付近まで急落する場面がありました(2個目の◯)。

こうした局面で証拠金の引き上げが重なると、レバレッジ勢のポジション整理が起きやすく、値動きが連鎖しやすくなります。また、株や仮想通貨が弱いタイミングでは、現金化のための換金売りが重なることもあります(3個目の◯)。

その後は反発していますが、金曜日には市場全体が急落のリバウンドとして強いリスクオン(リスク資産が買われる)相場になりました。株も仮想通貨も過熱気味に戻しているため、この状態で週明けに悪材料が出て急反転した場合は、ロスカットの連鎖が起こる可能性もあります。

したがって、ここから再び過熱して上を追うのか、戻りが鈍く揉み合うのかは、銀だけで判断せずに、株や仮想通貨など他のリスク資産の動向もあわせて見ておくとよいでしょう。

銀に関しては、次の指標を確認しておくと整理しやすいです。

- 先物:出来高、建玉(Open Interest=未決済枚数)

- ETF:出来高、資金フロー(純流入・純流出)

4. まとめ:長期の芯は在庫、短期は過熱に注意

最後にまとめです。いまの長期材料、相場を支えやすい芯は銀在庫の減少トレンドです。ここが止まる、または反転するようなら、需給のタイト感が薄れて価格が崩れやすくなる可能性も出てきます。したがって、在庫は継続監視が重要です。

一方で短期は、取引所の引き締めとボラティリティの高さがあるため、短期筋の過熱に注意が必要です。銀は特に、勢いで上がる局面で高値を掴むと、その後の急落に巻き込まれやすいことがあります。

判断材料としては、出来高・建玉・ETFフローに加えて、検索需要(関心の過熱)の動向もチェックしておくとよいでしょう。検索需要は「買いたい」だけでなく「不安で調べる」でも増えるため、値動きや出来高・建玉とセットで見るのが大切です。

監視リスト(次週のチェック項目)

- 取引所:CME/SHFE/MCXの追加引き締め(証拠金・値幅)

- 現物:上海プレミアム(VAT込み/税抜の二段確認)

- 在庫:COMEX Registered、LBMA、SHFE、SGEの推移

- 短期筋:先物の出来高・建玉、ETFのフロー

- 過熱度:検索需要の推移(単独ではなく他指標と併用)

※免責:本記事は情報提供を目的としたもので、特定の金融商品の売買を推奨するものではありません。最終的な投資判断はご自身の責任で行ってください。