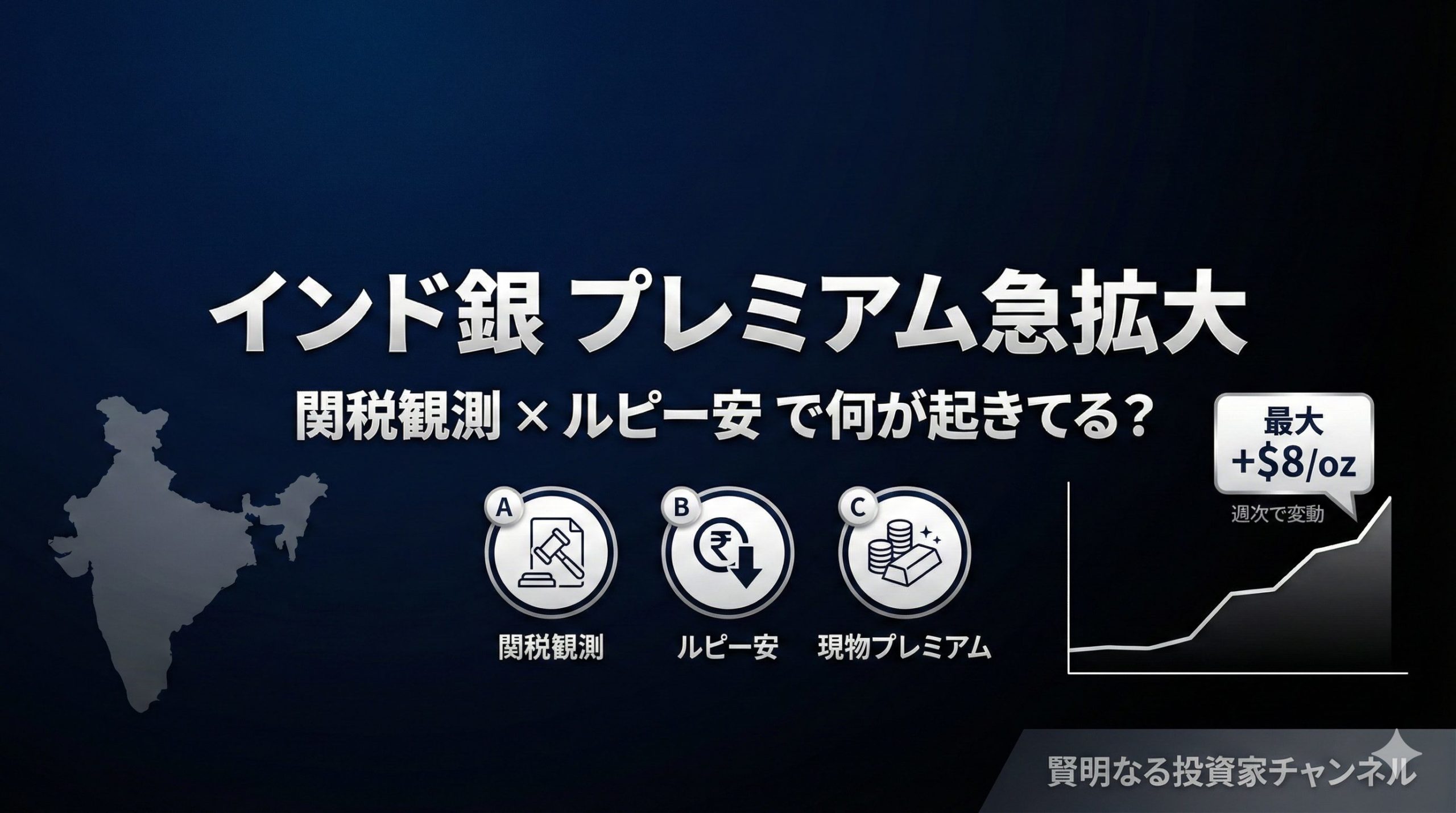

2026年1月、銀市場で「インドの現物が高い」という話題が増えています。これまで“上海が高い”という文脈が目立っていましたが、インドでも国内の現物プレミアム(基準価格への上乗せ)が拡大したと報じられました。

ただし、国ごとの税金や為替(通貨の値動き)、流通の事情が価格に乗るため、「高い=恒常的な不足」と短絡しないことが大切です。この記事では、インドで銀が買われやすい背景を、政策イベント・通貨・世界共通の需要構造に分けて整理します。

YouTube解説:

いま起きていること:インドで現物プレミアムが拡大

海外報道では、インドの現物市場で、国内の基準価格に対して最大で約8ドル/ozのプレミアム(上乗せ)が付いたとされています。一方で、その直前の週にはディスカウント(値引き)が見られたという情報もあり、短期的に振れやすい局面です。

ここでいう「プレミアム」は、国際価格(スポット価格:いまこの瞬間の国際的な取引価格)を単純に換算したものではなく、国内の基準価格(為替換算+関税などを織り込んだ目安)に対して上乗せされる分を指します。つまり、インド国内の事情が色濃く反映されます。

なぜインドで買いが強まっているのか

1)2/1の連邦予算を前にした「関税引き上げ観測」

報道では、2月1日に公表予定の連邦予算(Union Budget:政府の予算・税制方針が示されるイベント)を前に、「輸入関税が引き上げられるのではないか」という観測が買い材料になった可能性が示されています。

銀は輸入比率が高い国では、関税の変更が国内価格に反映されやすい商品です。関税引き上げの思惑が強まると、価格改定前に先回りして調達したい動きが出やすく、短期的にプレミアムが膨らむことがあります。

2)ルピー安(通貨要因)で「輸入コスト」と「資産防衛」の意識が強まる

同じく報道では、ルピーが対ドルで記録的安値圏にあることにも触れられています(例:USD/INRが91台)。一般に、通貨安は輸入コストを押し上げます。銀はドル建てで取引されるため、ルピー安が進むと、同じ銀を買うのに必要なルピーが増えやすくなります。

さらに、通貨安の局面では購買力の目減りが意識され、金や銀などの実物資産(地金・コインなど)へ資金を移そうとする動きが出やすい、という見方もあります。

3)銀は「投資対象」と「産業向け素材」の二面性がある

銀は投資対象である一方、産業用途(電子部品などの素材)でも使われます。このため、需要の見方が複雑になりやすい金属です。

世界的に投資資金が流れ込む局面では、現物需要が局所的に強まりやすく、プレミアムが出やすくなります。また、産業需要が底堅い局面では、価格の押し下げ圧力が弱まりやすい、という解釈も成り立ちます。

4)輸入統計の「見え方」が変わる可能性

インドでは2024年7月に金・銀の輸入関税が15%から6%へ引き下げられた(基本関税5%+AIDC 1%)と報じられています。関税が下がると、非公式ルートから公式ルートへ取引が戻りやすくなり、統計上の輸入量が増えたように見えることがあります。

また、2025年の銀輸入が投資・産業需要を背景に年間で5,500〜6,000トン規模になる見込み、という報道もあります。数字が大きいほど注目されやすい一方で、「関税」「公式ルートへの回帰」「在庫積み増し」などが混ざると解釈が難しくなるため、単独の数字で結論を急がないのが安全です。

重要な注意点:「インドが高い=恒常的な不足」とは限らない

現物プレミアムは、需給逼迫のサインになり得ますが、それだけで恒常的な不足を証明するものではありません。プレミアムは次のような要因で拡大・縮小します。

- 政策(関税・税制)の変更観測

- 為替(ルピー安など)による輸入コストの上昇

- 物流の詰まり、現地在庫の薄さ、供給のタイミング

- 短期の買い急ぎ(先回り需要)

特に「政策イベント前の思惑」で動いた場合、実際の政策が想定より軽かったり、見送られたりすると、プレミアムが急速にしぼむこともあります。価格差だけを根拠に、長期の需給を断定しない姿勢が重要です。

今後のチェック項目:何を見れば判断がブレにくいか

インドの“高い”現象を追うときは、次の材料をセットで確認すると判断が安定しやすくなります。

- 2/1 連邦予算:金・銀の輸入関税や関連税制が実際にどうなるか

- USD/INR(ルピー相場):通貨安が続くか、反転するか

- 現物プレミアム/ディスカウント:週次での拡大・縮小(短期需給や心理の温度感)

- 輸入統計:増減の背景(公式ルート回帰か、純粋な需要増か)

- 銀ETFのフロー:純増(設定増)が続いているか(買いの持続性のヒント)

これらを同時に見ることで、「政策イベントで一時的に高いのか」「通貨要因が主因なのか」「投資フローが続いているのか」を切り分けやすくなります。

まとめ

インドで銀の現物プレミアムが拡大したとされる背景には、連邦予算を前にした関税観測、ルピー安、そして銀の投資・産業需要という構造要因が重なっている可能性があります。

一方で、短期の価格差は政策・為替・物流・在庫の影響を強く受けます。「インドが高い」という一点だけで結論を急がず、予算の内容、為替、プレミアムの推移、輸入統計、ETFフローをセットで確認するのが安全です。

※本記事は情報整理を目的としたもので、特定の投資行動を推奨するものではありません。最終的な判断は、ご自身のリスク許容度に合わせて行ってください。

用語ミニ解説

- 現物:実際の地金・コインなど。

- 先物:将来の受け渡しを約束して売買する契約(証拠金で取引できるため値動きが増幅しやすい)。

- スポット価格:いまこの瞬間の国際的な取引価格。

- プレミアム/ディスカウント:基準価格に対する上乗せ/値引き。

- ETF:上場投資信託(株のように売買できる投資信託)。