金(ゴールド)は長期で見ると「安全資産」として語られやすい一方、ある条件が重なると短期間で大きく調整する局面もあります。大事なのは天井当てよりも、崩れやすい“環境”を事前に点検できるようにしておくことです。

この記事では、金が構造的に下げやすい局面を「3つの主因+1つの補助サイン」として整理し、日本の個人投資家が特に意識したい「円建ての二重下落リスク」まで含めて、チェックリスト化します。

YouTube解説:

この記事の結論(先に要点)

- 主因①:実質金利が上向きに転じる(金は利息を生まないため、機会費用が増えやすい)

- 主因②:ドル高が進む(金はドル建てで評価されやすく、ドル高は逆風になりやすい)

- 主因③:不安プレミアムが剥がれる/流動性イベントで換金売り(安全資産需要の低下、または現金確保の売り)

- 補助:投機ポジションの偏り(ストップ連鎖・レバ解消で下げが加速しやすい“増幅要因”)

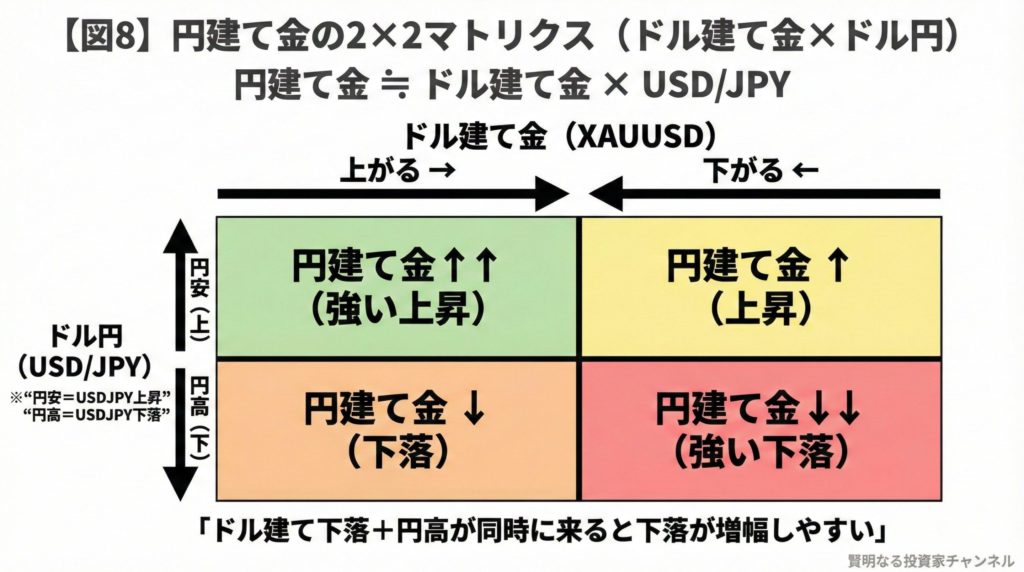

- 日本の注意点:円建て金は「ドル建て金 × ドル円」なので、ドル建て金下落+円高が同時に起きると下落が増幅しやすい

1. まず土台:金が動く3つの基本

(1)金は利息を生まない資産です

債券のように利息(クーポン)がありません。そのため、実質金利(インフレ調整後の金利)が上がるほど、金を持つ“機会費用”が相対的に重くなりやすいと整理できます。

※「実質金利」=名目金利 − 期待インフレ率、というイメージです。

(2)金はドル建てで見られやすい資産です

金価格の基準は国際的にドル建てが中心です。一般に、ドル高はドル建て商品の逆風になりやすい一方、短期では「ドル高でも金高」のような並走も起こり得るため、トレンドとしてドル高が続くかを点検します。

(3)金は“不安”の受け皿にもなります

不安が強いと安全資産として買われやすい一方、ショック局面の初期には現金確保(換金売り)で金が売られて下げることもあります。「不安=必ず金高」という単純化は避け、不安の変化の速さを意識します。

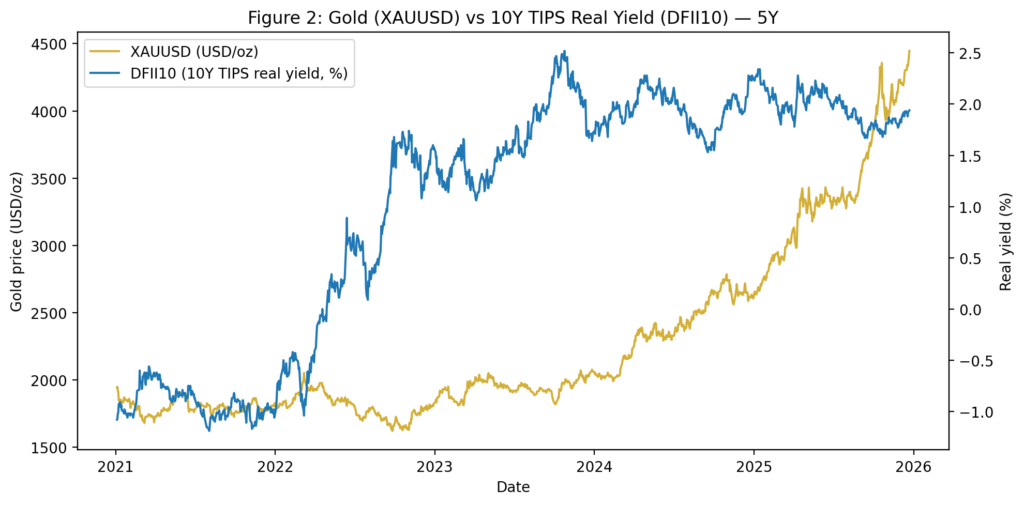

2. 崩れサイン①:実質金利が上向きに転じる

ここで大事なのは「水準」より上向きトレンドに入ったかです。指標としては、10年TIPS利回り(FRED:DFII10)が実質金利の目安としてよく使われます。

- チェック1:DFII10が上向きに転じていないか(週次・月次で傾き)

- チェック2:名目金利(DGS10)が上がり、期待インフレ(T10YIE)が下がる組み合わせになっていないか

(この組み合わせは実質金利を押し上げやすいです)

直近の例として、2025年12月下旬時点ではDFII10が約1.94%付近、名目10年金利(DGS10)が約4.17%付近、ブレークイーブン(T10YIE)が約2.24%付近と整理されています。数値そのものよりも、「上向きが再加速しているか」を見ていくのが実務的です。

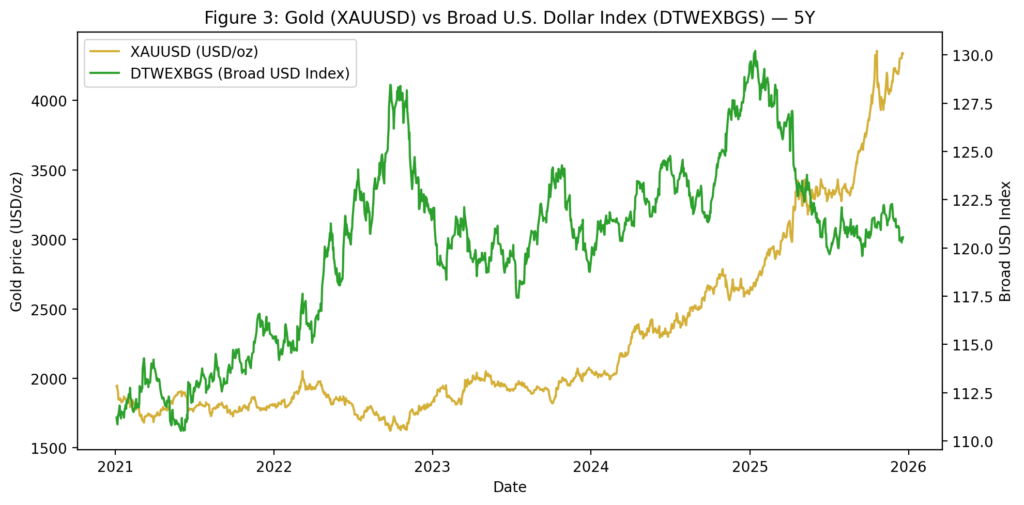

3. 崩れサイン②:ドル高が進む(広範ドル指数の上昇)

ドルの強さはDXYだけでなく、貿易加重の広範ドル指数(FRED:DTWEXBGS)で確認する方法もあります。

※「貿易加重」=貿易相手国の比重を反映したドル指数、という意味です。

- チェック:DTWEXBGSが反発して上昇トレンドに戻っていないか

- 補助:ドル高の背景が「金利差(高金利のドルが買われる)」なのか「リスク回避(安全通貨としてドルが買われる)」なのかを意識する

2025年12月下旬の整理では、DTWEXBGSが高水準(例:120台)で推移している局面が想定されています。ドル高・金高が同時に起きる“ねじれ”がある場合でも、ねじれが解消するときに金が調整しやすくなるため、ドルのトレンドは外しにくい点検項目です。

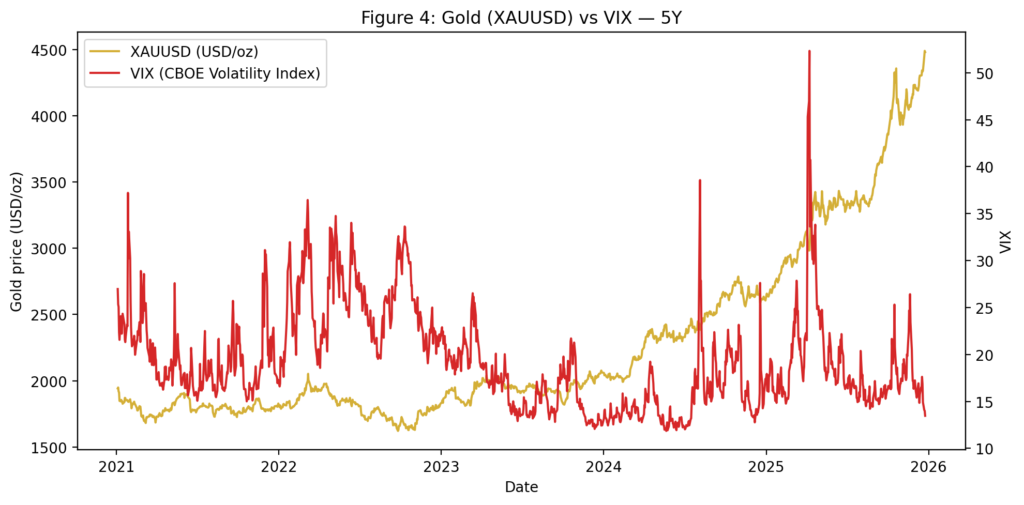

4. 崩れサイン③:不安プレミアムの剥落/流動性イベント(換金売り)

不安をめぐって金が下がる経路は大きく2つあります。

- 不安の後退:安全資産としての買い理由が薄れ、金のプレミアムが剥がれやすい

- 不安の急騰(ショック初期):追証回避などで現金が必要になり、流動性の高い金が換金売りされて下がりやすい

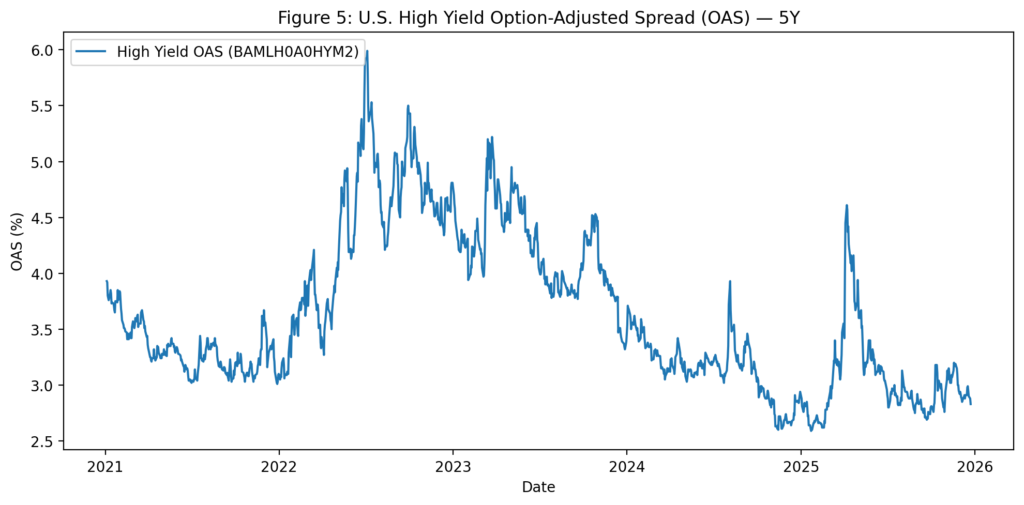

点検する指標は、株式の不安を示すVIX(FRED:VIXCLS)や、信用不安を示すハイイールド債スプレッド(FRED:BAMLH0A0HYM2)などが代表例です。

- チェック:VIXが「低位→急騰」していないか(変化の速さ)

- チェック:ハイイールドOASが急拡大していないか(信用ストレスの立ち上がり)

2025年12月下旬の例では、VIXが14程度、ハイイールドOASが2.8%台と整理されています。これらが落ち着いている局面でも、急変は起こり得るため、「方向」より「変化率」で警戒しやすい項目です。

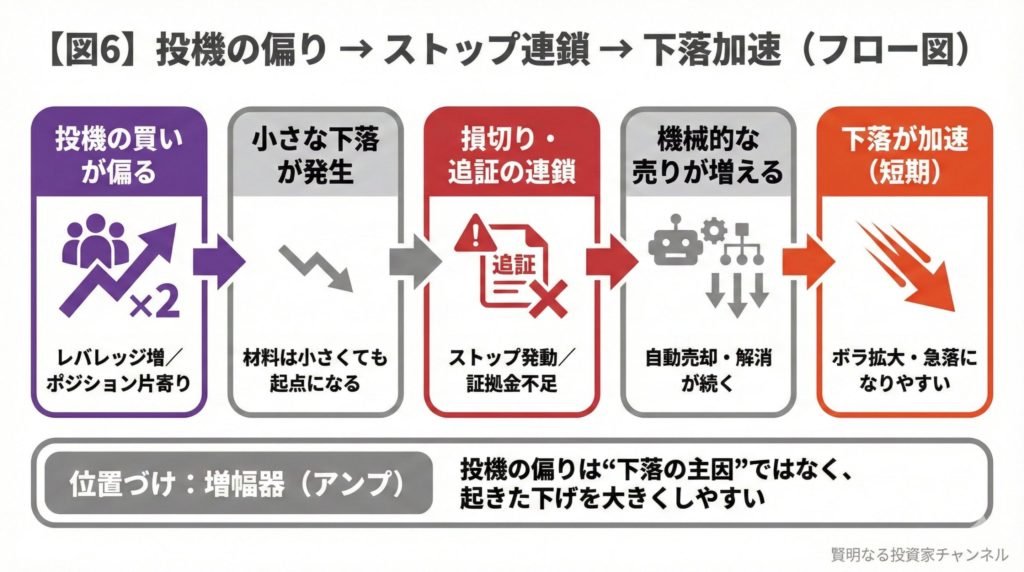

5. 補助サイン:投機ポジションの偏り(下落の“増幅要因”)

これは主因ではありませんが、主因(実質金利・ドル・不安)が重なったときに、下落のスピードや値幅を増幅しやすい要因です。

ポジションが片側に偏ると、損切り(ストップ)水準が似通いやすくなります。節目を割ったときにストップが連鎖し、短時間で動きが大きくなることがあります。また下落局面ではレバレッジ解消・追証回避の売りが重なりやすく、値動きが荒くなりがちです。

点検候補(例):

- 先物の投機筋ネットポジション(週次)

- 建玉(オープンインタレスト)

- 金ETFのフロー(資金流入出)

- オプションの偏り(偏った買いが積み上がっていないか)

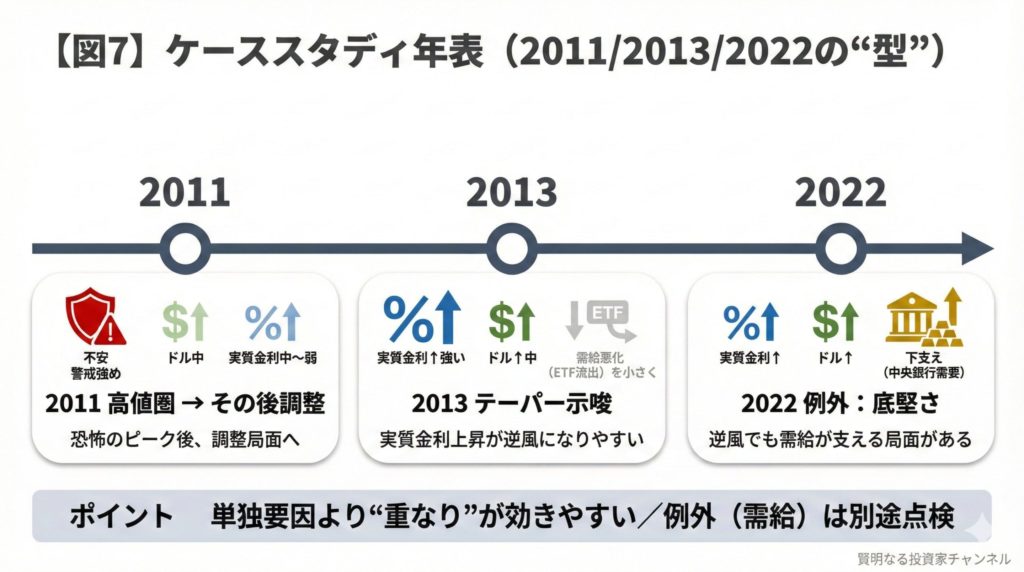

6. 過去の局面から学ぶ:3つのケーススタディ

ケース1:2013年(テーパリング示唆 → 実質金利上昇)

金融緩和の出口が意識され、実質金利が上がる局面で金が大きく下落した代表例です。加えて金ETFからの資金流出が需給悪化として下げを増幅した面も整理されています。

ケース2:2011年ピーク後(恐怖の後退 → ドル選好)

極端なテールリスク(システム不安)が後退すると、金ではなくドルが選好されやすくなり、金は長期調整に入りやすいという示唆があります。

ケース3:2022年(実質金利・ドル高でも底堅い:中央銀行需要の下支え)

実質金利上昇とドル高にもかかわらず、金が「モデル通りに下がらなかった」例外局面として整理されます。中央銀行需要が下支えになった可能性が論点です。逆に言えば、中央銀行需要が鈍化する局面では、金が再びマクロ要因に敏感になる展開も想定しておきたいところです。

7. 日本の投資家が一番気にすべき:円建て金の「二重下落リスク」

円建て金は概ね次の関係で動きます。

円建て金 ≒ ドル建て金 × USD/JPY

このため、ドル建て金が下がるタイミングで円高が同時進行すると、下落が増幅しやすくなります。

イメージ計算として、ドル建て金が-15%かつドル円が157円→130円(約-17%)のように動くと、

(1 – 0.15) × (1 – 0.17) = 約0.71(約-29%)

となり、円建てでは約3割の下落になり得ます。これは将来を断定するものではなく、「同時に起きるとインパクトが大きい」という理解のための計算例です。

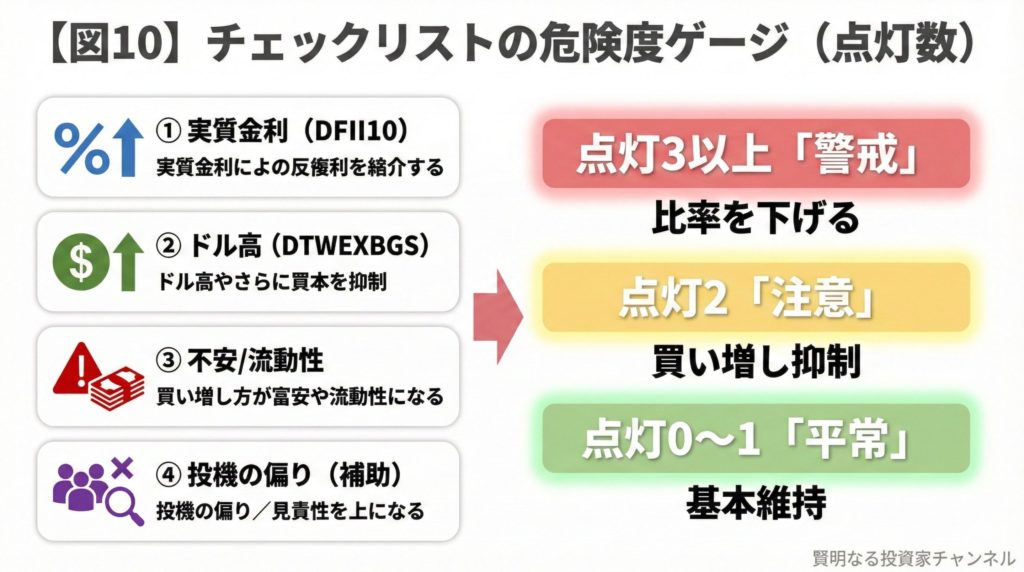

8. すぐ使えるチェックリスト(点灯数で危険度を段階評価)

| サイン | 見るもの(例) | ポイント |

|---|---|---|

| ① 実質金利↑ | DFII10(10年TIPS) DGS10(名目10年) T10YIE(期待インフレ) |

水準より「上向きトレンド」 名目↑+期待インフレ↓は要注意 |

| ② ドル高↑ | DTWEXBGS(広範ドル指数) | 反発して上昇トレンドか |

| ③ 不安の変化 | VIXCLS(VIX) BAMLH0A0HYM2(HY OAS) |

方向より「急変」 ショック初期の換金売りに注意 |

| 補助:投機偏り | 投機筋ネット、建玉 ETFフロー、オプション偏り |

主因が点灯したときに下げを“増幅”しやすい |

危険度の見方(目安)

- 点灯1つ:揺さぶり(短期調整)

- 点灯2つ:調整が深くなりやすい環境

- 点灯3つ:構造的な下落になりやすい環境

- 補助サイン(投機偏り)は「確度や値動きを増幅しやすい」位置づけ

9. 個人投資家の実務:天井当てではなく“ルール化”

(1)サイズ(比率)を決める

「資産の何%まで」を先に決めておくと、上がっている局面での追いかけ買い・下がっている局面での投げ売りを減らしやすくなります。

(2)分割(時間分散)を基本にする

高値圏では一括より分割のほうが、購入単価のブレを抑えやすいです。たとえば3回、5回など、回数を固定すると運用が単純になります。

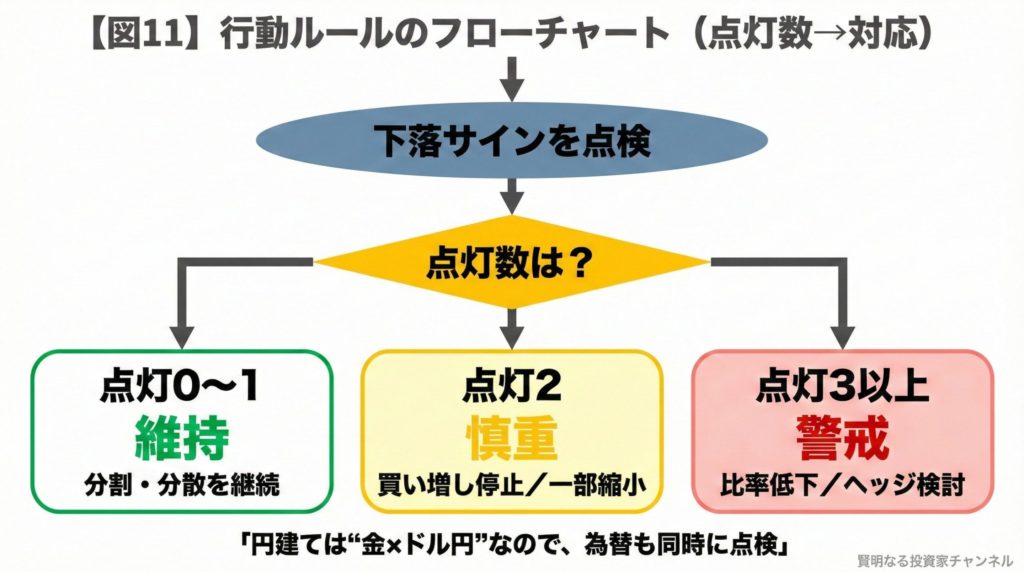

(3)点灯数で行動を変える

- 点灯0〜1:基本維持(焦って動かない)

- 点灯2:買い増しを止める/一部縮小を検討

- 点灯3:リスク量を落とす(比率を下げる)

(4)商品特性と税制も理解する

- 現物(地金・コイン):長期保有(5年超)で譲渡所得の課税対象が半分になる仕組みがありますが、保管・売買コストや流動性に注意が必要です。

- ETF:申告分離課税(20.315%)で損益通算・繰越がしやすい一方、信託報酬やトラッキング、目論見書の条件確認が重要です。

- CFD:下落ヘッジ(売り)に使える反面、レバレッジ取引は損失も拡大し得るため、サイズ管理とロスカット条件の理解が前提になります。

10. 参考データ(確認先)

- LBMA Gold Price(価格データ):https://www.lbma.org.uk/prices-and-data/lbma-gold-price

- FRED DFII10(10年TIPS):https://fred.stlouisfed.org/series/DFII10

- FRED DGS10(米10年名目金利):https://fred.stlouisfed.org/series/DGS10

- FRED T10YIE(10年期待インフレ):https://fred.stlouisfed.org/series/T10YIE

- FRED DTWEXBGS(広範ドル指数):https://fred.stlouisfed.org/series/DTWEXBGS

- FRED VIXCLS(VIX):https://fred.stlouisfed.org/series/VIXCLS

- FRED BAMLH0A0HYM2(ハイイールドOAS):https://fred.stlouisfed.org/series/BAMLH0A0HYM2

- FRED DEXJPUS(ドル円):https://fred.stlouisfed.org/series/DEXJPUS

- World Gold Council:Gold Demand Trends:https://www.gold.org/goldhub/research/gold-demand-trends

まとめ

金が大きく下がりやすい局面は、単一要因ではなく「実質金利↑」「ドル高↑」「不安の剥落/流動性イベント」が重なったときに起こりやすい、という整理が実務的です。さらに投機ポジションの偏りがあると、短期の値動きが増幅しやすくなります。

日本の投資家は、円建て金が「金×ドル円」で動きやすい以上、ドル建て金の調整に円高が重なるケースを常に想定しておくと、リスク管理がブレにくくなります。天井当てではなく、チェックリストの点灯数で行動を変える運用をおすすめします。

免責事項:本記事は情報提供を目的としたもので、特定の金融商品の勧誘を意図するものではありません。投資判断はご自身の責任で行ってください。税制は個別事情で異なる場合があります。