2025年12月8日、イオン(8267)の株価が一時▲7%近く急落し、「PER160倍の高値からの崩れ」「BYD提携報道で炎上」といったワードがSNSにあふれました。

一方で、イオンは10兆円超の売上を持つ国内最大級の小売グループであり、オーナーズカード(株主優待)目当ての個人株主も非常に多い銘柄です。

この記事では、

- 何がきっかけで株価が急落したのか

- なぜPERが160倍という異常値になっているのか

- ビジネスの中身は本当に危ないのか

- 個人投資家が、どう向き合うべきか

を、できるだけ専門用語をかみ砕きながら整理していきます。

YouTube解説動画はこちら:

1. 12月8日の急落と「BYD炎上」で何が起きたのか

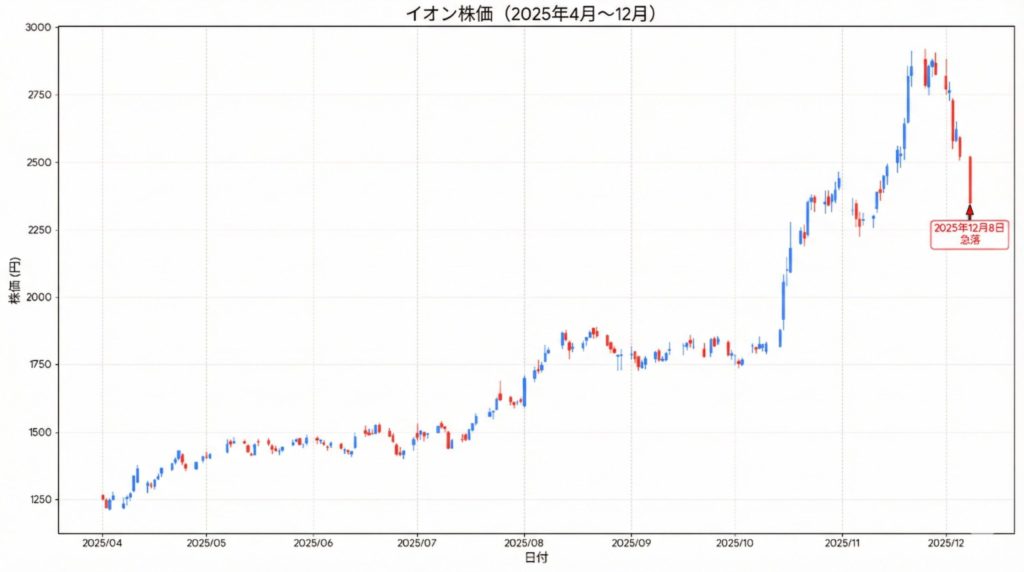

1-1 株価と出来高の動き

12月8日のイオン株は、寄り付きから売り優勢で始まり、

- 始値:2,521円前後

- 安値:2,349円(引けもほぼ安値圏)

- 前日比:▲6.8%程度

と、日経平均の下落率を大きく上回る下げとなりました。出来高も平常時のほぼ2倍近くまで膨らみ、「投げ売り+仕掛け的な売り」が重なったような形です。

ここだけ切り取ると「いよいよバブル崩壊か?」と感じやすい動きですが、その背景には個別のニュースと投資家心理が絡んでいます。

1-2 BYD提携報道とSNSでの炎上

急落局面で大きく話題になったのが、中国EVメーカーのBYDとイオンの「販売提携」報道です。

- 一部メディアが「イオンモール内に30拠点」などと報道

- これに対し、イオン・BYD双方が「販売主体になる計画はない」、「30拠点設置の事実はない」

という否定コメントを素早く発表

実態としては「モールのイベントスペースを活用した展示・ポップアップの延長線」が、あたかも「本格的な販売代理店参入」のように受け取られた可能性が高いと考えられます。

このニュースに対してSNSでは、

- 「中国製EVは火災が怖い」「家族を連れて行きたくない」

- 「安心・安全イメージのイオンとBYDの組み合わせに違和感」

- 「やっぱりイオンは中国寄りだ」

といった感情的な批判が一気に噴き出し、「BYDショック」として拡散しました。

イオンは個人株主が多く、しかも「優待目的」「生活防衛」など感情に基づく長期保有層が厚い銘柄です。その分、ブランドイメージに関わるニュースが出ると、株価にダイレクトに効きやすい構造になっています。

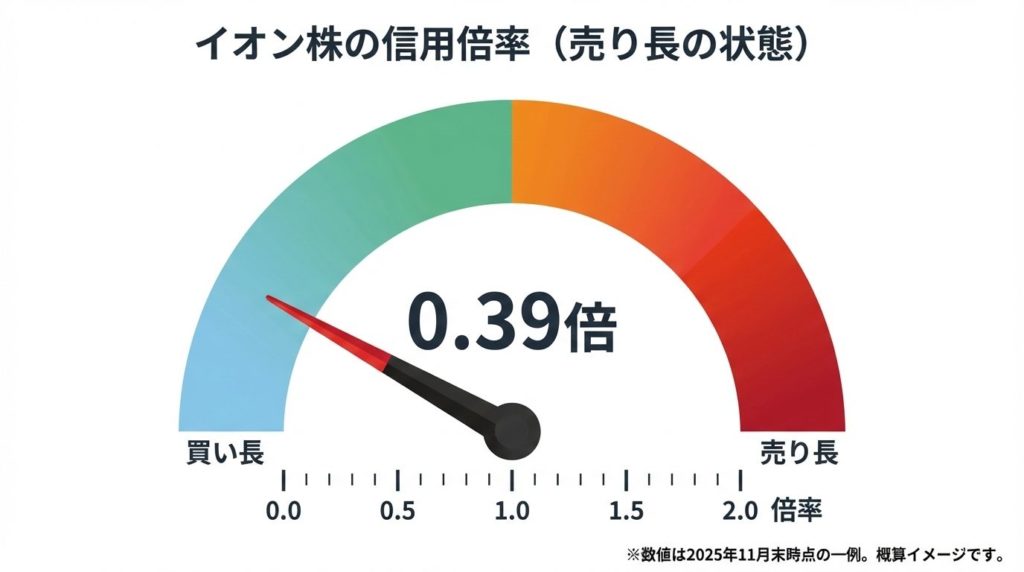

1-3 信用倍率0.39倍という“売り長”の地合い

ここに、テクニカル(需給)の問題も重なっていました。

2025年11月末時点での信用倍率は約0.39倍。

※信用倍率:信用買い残 ÷ 信用売り残

- 1倍未満 → 売り(空売り)が多い「売り長」状態

イオンは「割高」「中国リスク」「構造不況」など、空売り材料が多く、機関投資家や短期筋が積極的に売りで攻めていたことが数字に表れています。

この状態で悪材料めいたニュースが出ると、

- 空売り勢の売り乗せ

- 個人投資家の投げ売り

が一気に重なり、株価がオーバーシュートしやすくなります。

2. PER160倍の正体:バブルではなく「薄利+親子上場」の歪み

2-1 なぜPERがここまで高いのか

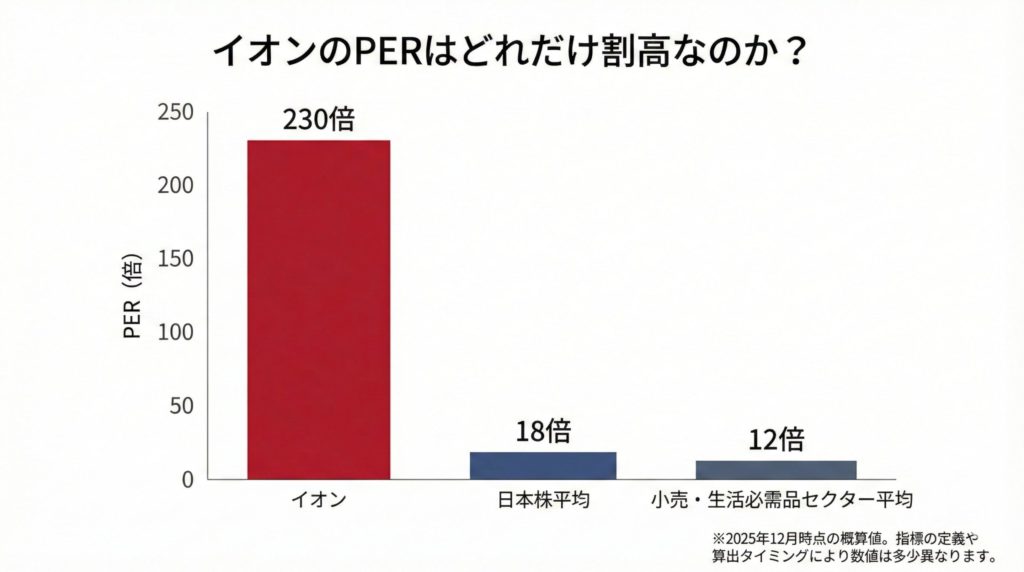

イオンのPER(株価収益率)は、2025年11月ごろにSNS上で「PER160倍株」として注目を集めました。

その後も株価が上昇を続け、2025年12月時点の決算ベースで計算すると、概算でPER230倍前後に達しています。

日本株全体の平均がおよそ18倍、小売・生活必需品セクターの平均が12倍程度であることを考えると、イオンのバリュエーションがどれだけ突出しているかが分かります。

- PER:株価 ÷ 1株当たり利益(EPS)

- 日経平均のPER:おおよそ15倍前後

- 小売業平均:20〜30倍程度

これだけを見ると「完全に割高」「いつ暴落してもおかしくない」と感じますが、背景にはイオン特有の利益構造があります。

ポイントは、

- 営業利益(本業の儲け)は2,000億円超

- でも最終的な純利益は300億円前後しか残らない

という「利益が途中で消える」構造です。

2-2 親子上場と少数株主利益

イオンは、稼ぎ頭の事業を多数「上場子会社」にしているのが特徴です。

- イオンフィナンシャルサービス(金融)

- イオンモール(デベロッパー)

- ウエルシアHD(ドラッグストア) など

連結決算では、こうした子会社の営業利益は100%取り込みます。

しかし、純利益段階では「親会社(イオン)の持ち分」だけを取り込むルールになっているため、子会社の利益の半分前後は「少数株主利益」として外部株主に流れてしまいます。

その結果、

- 営業利益:それなりに大きい

- 親会社株主に帰属する純利益:かなり小さい

というギャップが生まれ、PERの分母(EPS)が極端に小さくなることで「PER160倍」という数字になっている、というわけです。

つまり、

「事業内容がバブル級に高く買われている」

というよりも、

「連結構造と親子上場のせいで、EPSが薄く見えている」

ことが、PERを押し上げている側面があります。

3. 優待がつくる“見えない下値”――オーナーズカードの存在

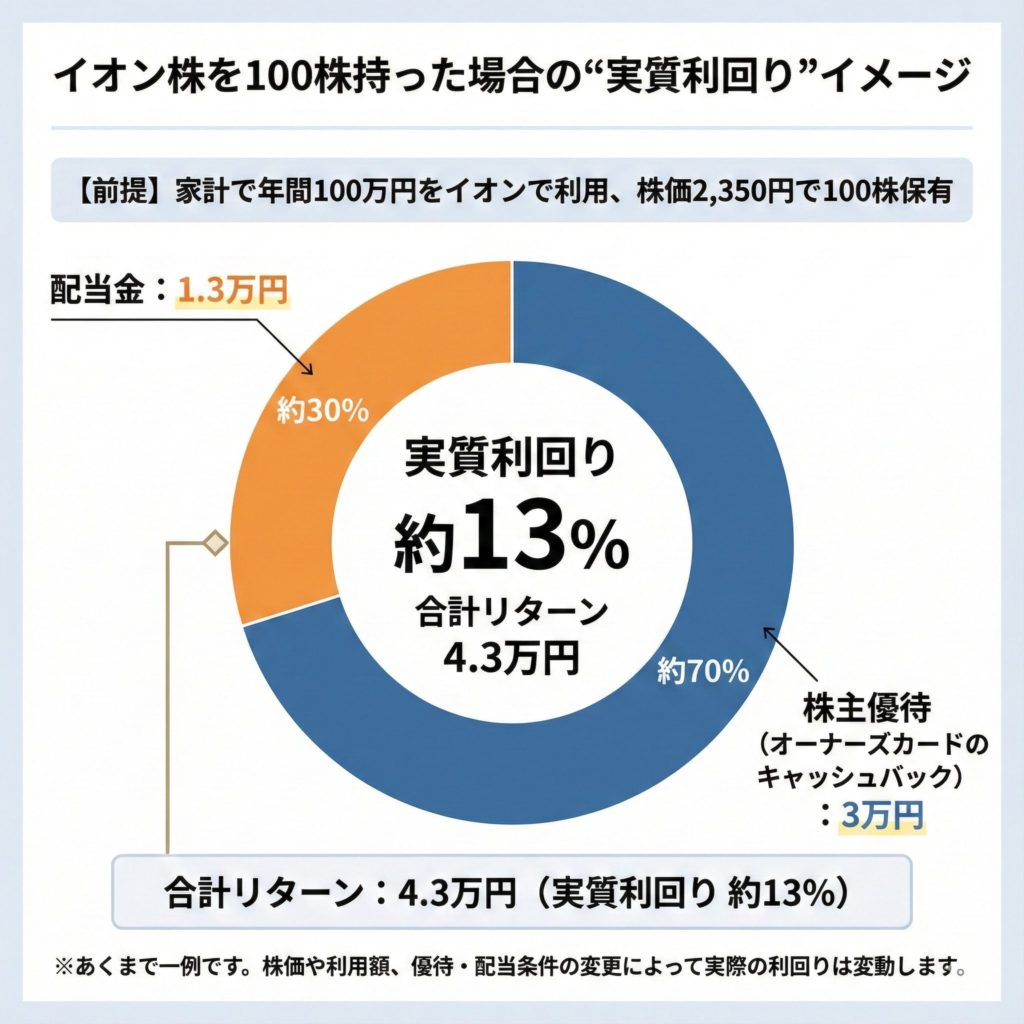

3-1 実質利回りは10%超になるケースも

イオン株が「割高なのに、なかなか大崩れしない」最大の理由が、株主優待のオーナーズカードです。

100株以上で、半年間の買い物額に対して3%のキャッシュバックが受けられます(上限あり)。

例えば、

年間でイオンに100万円使う家庭

- キャッシュバック:3万円

配当金(仮に1,300円前後と仮定)を足すと

- 合計リターン:約31,000円

株価2,300円で100株=約23.5万円投資だとすると、

- 実質利回り:31,000円 ÷ 235,000円 ≒ 13%

となり、「高配当株顔負け」の利回りになります。

イオン経済圏で生活している人ほど、この優待メリットは大きくなります。

3-2 長期個人株主という“岩盤”

この優待を目的にイオン株を持っている個人投資家は非常に多く、

- 株価が多少下がっても売らない「ガチホ」層

- 株価が下がると家族名義で買い増す層

が厚く存在します。

彼らにとってイオン株は「値上がり益狙いの投資商品」というより、

「生活コストを下げるための会員権」

に近い位置づけです。

この“岩盤”があるため、

- 機関投資家が「PERが高いから」と売り叩く

- SNSで炎上して一時的に投げ売りが出る

といった局面があっても、一定水準まで下がると個人の買いが入りやすい土台ができています。

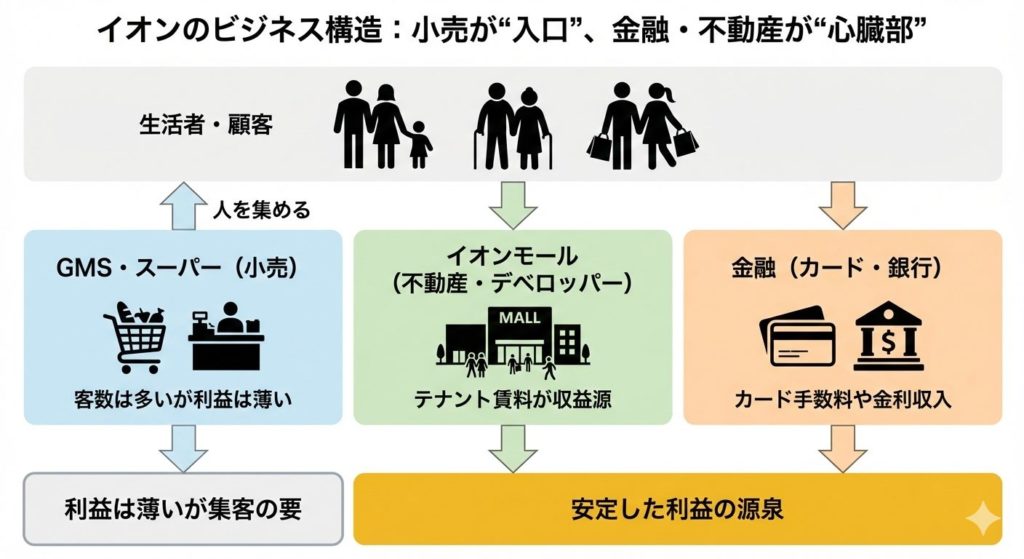

4. イオンのビジネスの中身:小売は薄利、本当の稼ぎ頭は金融と不動産

4-1 金融(イオンカード・銀行)とモールが利益の柱

イオンを「スーパーの会社」とイメージしていると、ビジネスの本質を見誤りやすくなります。

実態として利益の柱になっているのは、

総合金融事業(イオンフィナンシャルサービスなど)

- クレジットカード手数料やローン金利収入

- 店舗網を使ったカード会員獲得で、集客コストが安い

ディベロッパー事業(イオンモールなど)

- テナントからの賃料収入

- コロナ明けで人流回復、変動賃料も増加

といった「金融」と「不動産」の2セグメントです。

いわば、

- 小売=人を集める“装置”

- 金融・不動産=利益を稼ぐ“心臓部”

という構図になっています。

4-2 小売・ドラッグ・中国事業の課題

一方で、本業の小売(GMS・SM)やドラッグストア、中国事業には課題も多くあります。

GMS(総合スーパー)

- 1階の食品は堅調

- 2階以上の衣料・住居余暇は、ユニクロやニトリ、ECに押され気味

SM(スーパー各社)

- 物流費・人件費の上昇で利益圧迫

- グループ内再編で効率化を進めている段階

ヘルス&ウエルネス(ウエルシアなど)

- 調剤報酬改定や競争激化で伸び悩み

中国事業

- 消費低迷と不動産不況の影響で赤字拡大

- 不採算店舗の閉鎖を進めている

特に中国は、かつての成長エンジンから「お荷物」へ変わっており、撤退・縮小の進捗が今後の利益回復のカギになります。

5. 成長ストーリー:ネットスーパー「Green Beans」と構造改革

5-1 AI・ロボティクスを使った次世代ネットスーパー

イオンが将来の成長ドライバーとして注力しているのが、Ocadoと組んだ次世代ネットスーパー「Green Beans(グリーンビーンズ)」です。

- 専用の巨大自動倉庫(CFC)から商品を出荷

- 在庫精度が高く、鮮度管理もしやすい

- 客単価は1万円前後と、一般的なスーパーの3〜5倍

など、従来型ネットスーパーとはビジネスモデルが異なります。

現時点では、

- 設備投資やシステム利用料が重く、大赤字フェーズ

- 一方で、会員数や客単価は順調に伸びている

という「先行投資期間」にある段階です。

5-2 利益が正常化した未来像

イオンの現在のEPS(1株利益)は、

- 光熱費高騰

- DX投資(Green Beansなど)の先行費用

- 中国など不採算事業の損失

によって「圧縮されている」状態です。

- 電気代高騰が一巡

- 不採算店舗の閉鎖が進む

- Green Beansが黒字化フェーズに入る

といった条件がそろえば、EPSが今よりも大きく回復し、PERも自然と落ち着く余地があります。

もちろんこれは「こうなれば」の話であり、実際にどの程度のスピードで進むかは不透明ですが、市場の一部はこの「利益正常化シナリオ」を織り込みつつあると考えられます。

6. 個人投資家はどう行動するべきか? 3つのスタンス

最後に、個人投資家が取りやすいスタンスを3つに分けて整理しておきます。

シナリオA:短期リバウンド狙いのトレード

- 急落による売られ過ぎ水準で「逆張り」エントリー

- 信用倍率0.39倍という“売り長”からの買い戻し(踏み上げ)期待

※踏み上げ:空売りしていた投資家が損失拡大で慌てて買い戻し、それが株価上昇を加速させる現象 - 明確な損切りラインを決めることが大前提

チャートと需給要因中心の、完全にトレード寄りのスタンスです。

シナリオB:優待・生活防衛目的の中長期現物保有

- イオン経済圏で日常的に買い物をしている人向き

- オーナーズカードのキャッシュバックを「生活コスト削減」として重視

- 株価の上下はあまり気にせず、優待と配当を長期で取りに行く

「株で儲ける」というより、

「イオンでの支出を10%引きにするためのカード」

として割り切る発想に近いです。

この場合でも、一気にまとめて買うよりは、

- 相場全体が崩れたタイミング

- イオン固有の悪材料で一時的に売られたタイミング

などに、少しずつ時間分散で買う方がリスクは抑えられます。

シナリオC:割高リスクを嫌って静観

- PER160倍という数字自体に心理的抵抗がある

- 中国事業やDX投資の行方がはっきりするまで待ちたい

- 他にもっとシンプルに説明できる投資対象がある

こう感じるなら、あえて無理に手を出さず「ウォッチ銘柄」にとどめておく選択も十分に合理的です。

まとめ:イオン株は「投資商品」でもあり「生活インフラの会員権」でもある

イオン株をめぐる

- PER160倍という異常値

- BYD報道とSNS炎上

- 信用倍率0.39倍という売り長の需給

といった要素だけを見ると、「危険な高PER株」としての側面が強く見えます。

しかし一方で、

- 金融・不動産を軸にした安定的な利益基盤

- オーナーズカードによる実質利回りの高さ

- 生活圏としてイオンを使い倒す個人株主の“岩盤”

といった構造も同時に存在しており、単純な「高PER=危ない」という図式では語れない銘柄です。

イオン株は、

- キャピタルゲイン(値上がり益)を狙う

- 優待による生活防衛を狙う

どちらを主目的にするかで、評価も取るべき戦略も大きく変わってきます。

自分のライフスタイルと投資スタイルに照らして、

「イオン株を銘柄として見るのか」

「イオン経済圏への参加チケットとして見るのか」

を一度整理してみることが、今の局面でのいちばんのポイントと言えそうです。