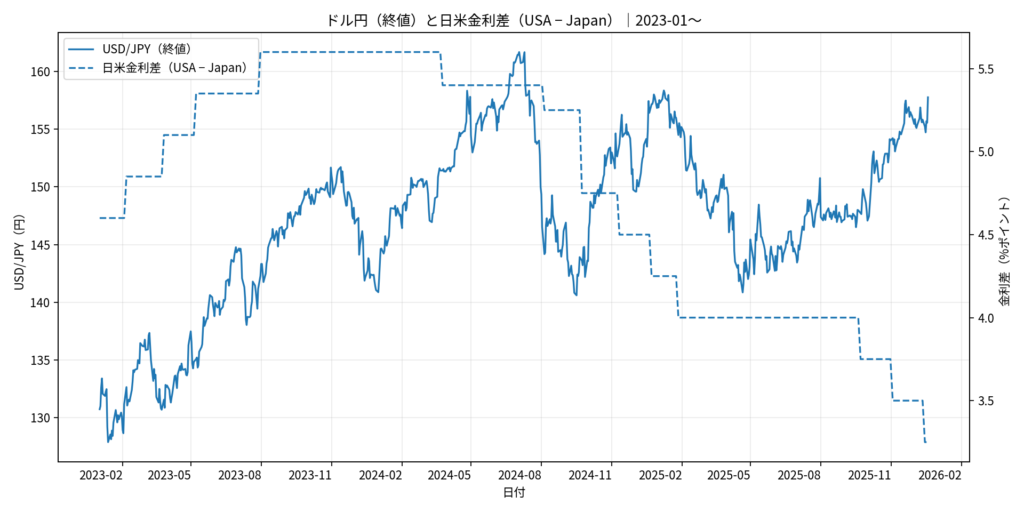

2025年12月のドル円(USD/JPY)は、「金利差は縮むはずなのに円安が進む」という、いかにもやりづらい局面に入っています。しかも157円台後半〜160円が視野に入ると、必ず意識されるのが為替介入(財務省による円買い・ドル売り)です。

ただ、個人投資家にとって本題は「介入を当てること」ではありません。大事なのは次の3つです。

- 介入が意識されやすい“条件”(水準そのものより、動き方がカギ)

- 介入が入った後に“円安へ戻る”のか、“戻りにくい”のか(分岐条件)

- その前提で、個人はどうサイズ管理して、どう入ってどう逃げるか

YouTube解説:

1. 利上げ直後でも円安が止まらない理由

「日本が利上げしたら円高」という連想は分かりやすい一方で、今回は効きにくい材料が重なっています。

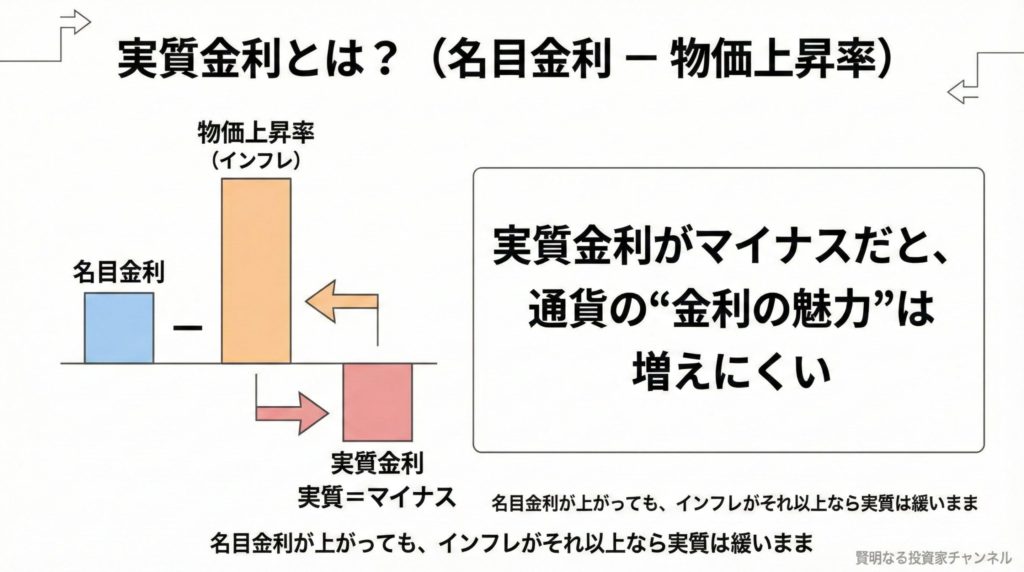

(1)実質金利がまだ弱い

実質金利(名目金利 − 物価上昇率)がマイナス域にある間は、円の“金利の魅力”が増えにくいです。名目金利が上がっても、物価がそれ以上に上がっていれば、実質的には緩い環境が続きます。

(2)市場は“次の一手”を見る

中央銀行のフォワードガイダンス(将来の政策方針の示し方)が慎重だと、「利上げはしたが、追加はゆっくりかも」という受け止めになりやすいです。すると、円売り(円ショート)が完全に巻き戻りません。

(3)構造的な円売りフローが残る

新NISAの積立などを通じた海外資産購入は、為替水準に関わらず機械的に起こりやすいフローです。これがあると、円高方向への戻りが鈍くなりやすい点は押さえておく必要があります。

2. 介入が来る「条件」:水準より“動き方”

介入は「160円だから来る」と単純化すると危険です。実務的には、次の3点が重なったときに警戒が一段上がりやすいです。

- 一方向に走る(短時間で上がり続ける):押し目が浅く、上昇スピードが速い

- 当局発言のトーンが強い:例)「投機的」「急激」「過度な変動」「適切に対応」など(※表現は報道で確認してください)

- 流動性が薄い:年末年始・クリスマス前後・早朝など参加者が少ない時間帯は値が飛びやすい

特に“薄商い”は要注意です。少ない資金でも値が動きやすく、当局にとっては効かせやすい時間帯になり得ます。

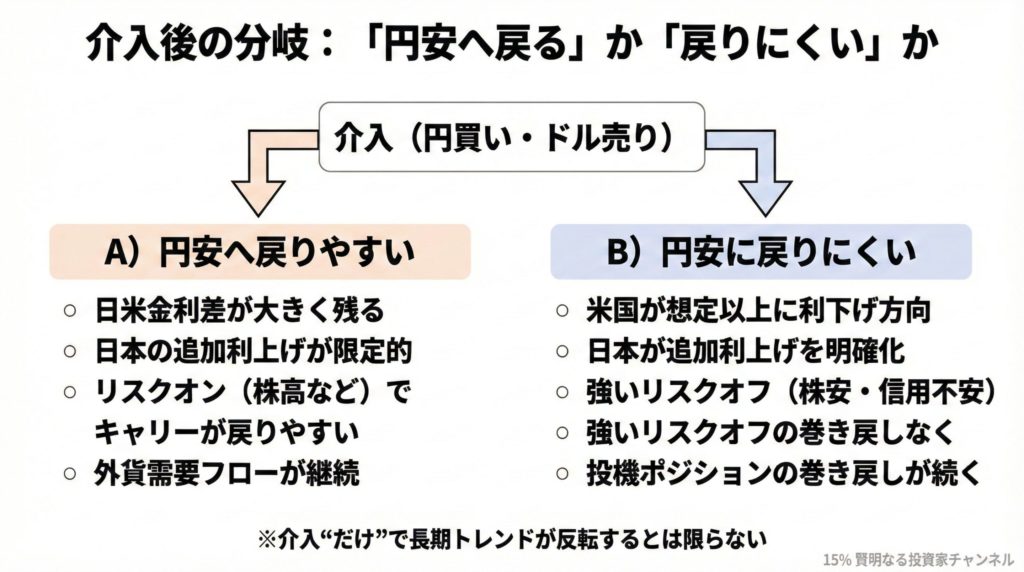

3. 介入が入った後の分岐:「戻る」か「戻らない」か

介入の怖いところは、初動の急落だけではなく、その後の分岐が読みにくい点です。ざっくり言うと次の2ルートがあります。

A)介入後に“円安へ戻りやすい”条件

- 日米金利差が大きく残る(ドルの金利優位が続く)

- 日本の追加利上げが限定的(円の金利魅力が急に増えない)

- リスクオン(投資家が株などリスク資産を買いやすい状態)でキャリー取引が戻りやすい

- 外貨需要のフローが継続(積立・海外投資など)

B)介入後に“円安に戻りにくい”条件

- 米国側が想定以上に利下げ方向へ(ドル高の支えが弱まる)

- 日本側が追加利上げを明確化し、実質金利が改善する

- 強いリスクオフ(株安・信用不安など)で円買いの巻き戻しが連鎖する

- 投機ポジションの偏りが大きく、解消が続く(キャリーの巻き戻し)

ここで重要なのは、介入だけで長期トレンドが反転するとは限らない一方で、ポジションが偏っていると短期の円高は想像以上に速いという点です。

4. 個人投資家の最優先:当てに行くより、壊れない設計

介入局面は、スプレッド(売値と買値の差)が急拡大し、スリッページ(想定より不利な価格で約定すること)も起きやすいです。ここで「読みが合っていたのに負けた」が普通に起こります。

レバレッジ管理(目安)

国内FXは最大25倍ですが、介入を想定する局面ではフルレバレッジは極めて危険です。実効レバレッジ(実際の建玉総額 ÷ 証拠金)を3〜5倍程度に抑えると、急変動に耐えやすくなります(※ここは各社の証拠金率・ロスカット仕様で変わります)。

「最初の急落」は触らない、が基本

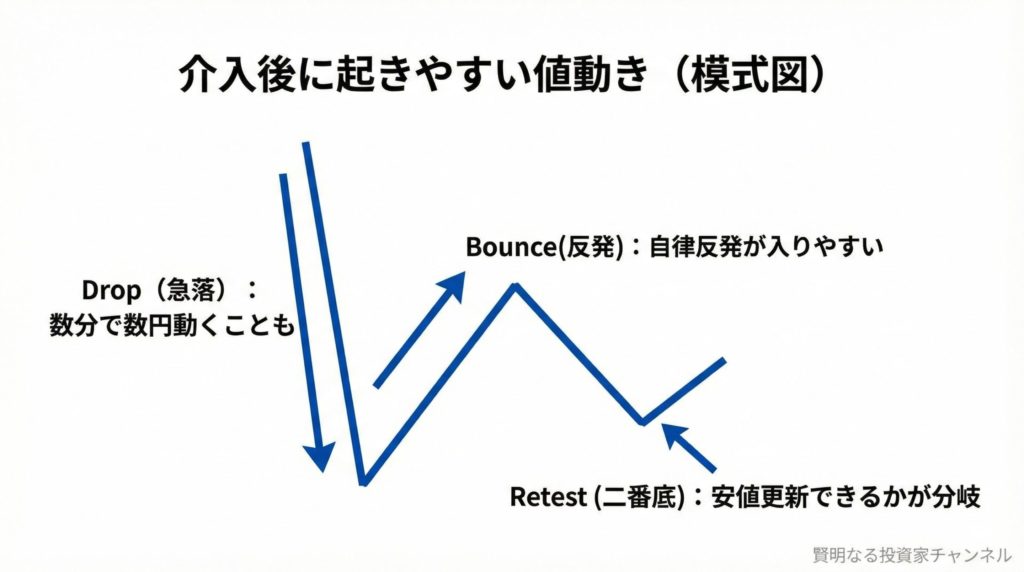

介入が入ると、典型的に次のような値動きになりやすいです。

| 局面 | 起きやすいこと | 個人の基本動作 |

|---|---|---|

| Drop(急落) | 数分で数円動く/スプレッド拡大/約定が荒い | 追いかけない(成行連打を避ける) |

| Bounce(反発) | 急落後に自律反発が入りやすい | 反発の強さ・戻り方を観察 |

| Retest(二番底) | 再び安値を試しに行く | 安値更新できないなら、次の戦略が成立しやすい |

5. 戦略A:介入“狙い”の逆張りショート(小さく・分割で)

狙いはシンプルで、円安が過熱し、当局発言も強まる局面で、介入の急反落を取りに行く戦略です。ただし逆張りなので、撤退ルールが命です。

- エントリーの考え方:一括ではなく分割。上昇スピードが増し、押し目が浅い“走り方”になったら検討

- 損切り(撤退):節目を明確に上抜けし、介入が入らない前提に変わったら機械的に撤退

- 利確:急落は速いが戻りも速いので、分割利確が現実的

この戦略は「当たれば大きい」よりも、外れたときに小さく済む形にしないと、トータルで負けやすいです。

6. 戦略B:介入後の“戻り”を狙うロング(落ち着いてから)

こちらは、介入後に円安へ戻るシナリオを取りにいくやり方です。ポイントは「初動を取らない」ことです。

- 急落(Drop)は見送る:約定環境が悪化しやすい

- 反発(Bounce)を確認:どこまで戻せるか

- 二番底(Retest)で安値更新できない+短期足で切り返し → ロング検討

損切りは「二番底の安値割れ」など、分かりやすい線に置く方が迷いにくいです。

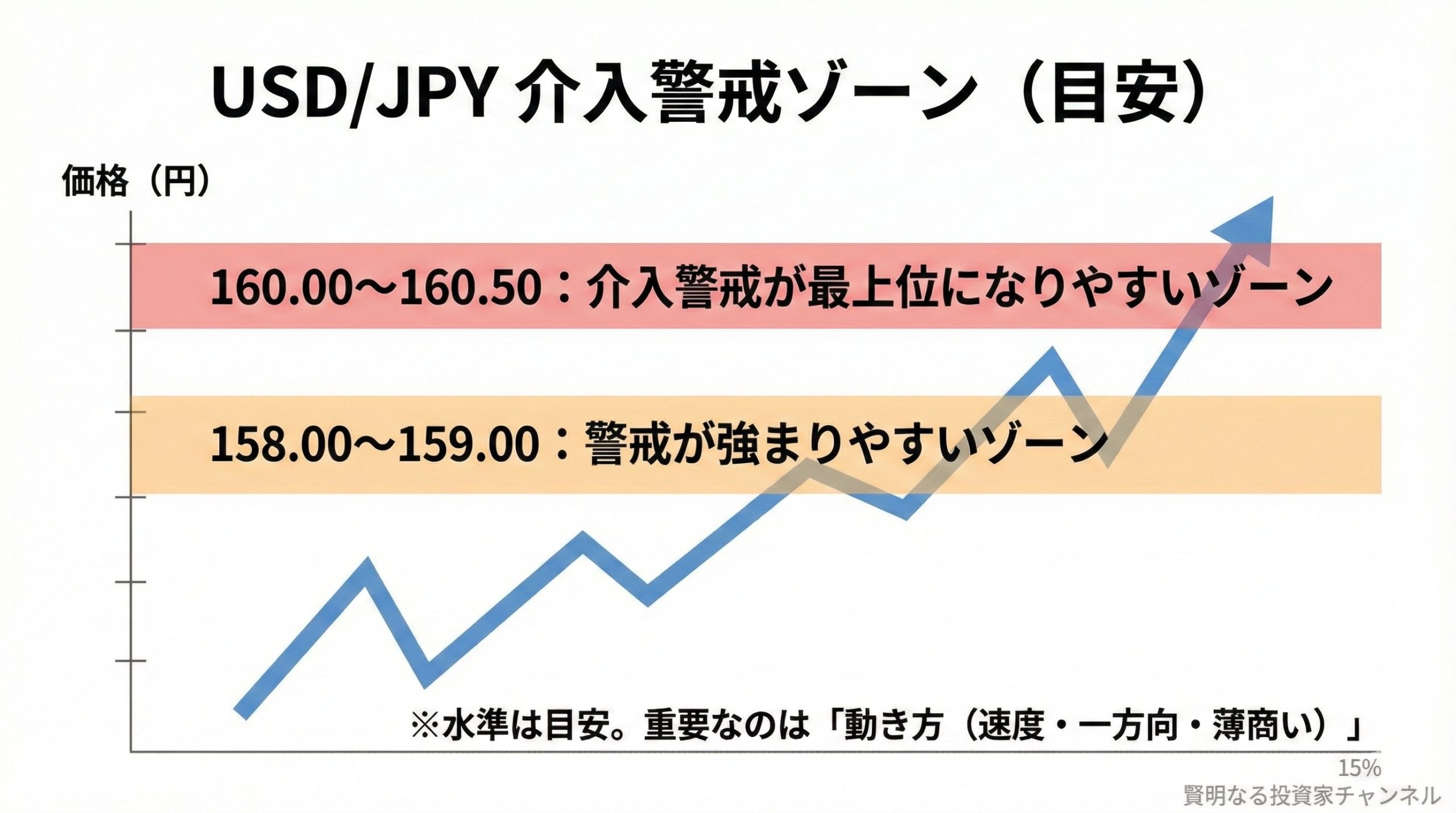

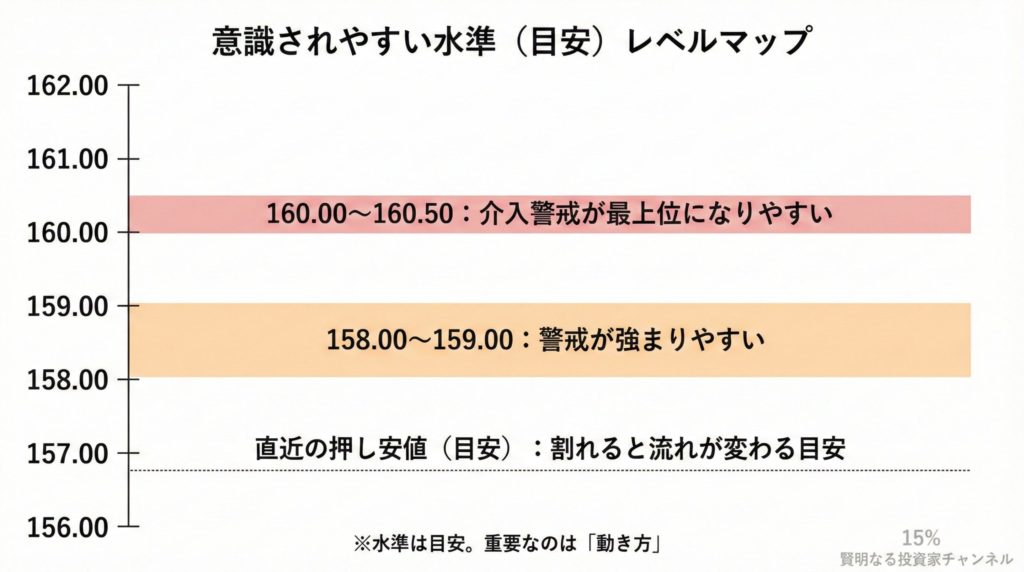

7. 参考:意識されやすい水準(目安)

水準はあくまで目安ですが、意思決定の“地図”として整理しておくと、介入局面でブレにくくなります。

| 水準(例) | 意味合い | アクションの方向性 |

|---|---|---|

| 160.00〜160.50 | 介入警戒が最上位になりやすいゾーン | 新規ロングは慎重/逆張りなら撤退線を明確に |

| 158.00〜159.00 | 警戒が強まりやすい“レッドゾーン” | 飛びつき買いを避け、速度と発言を点検 |

| (例)直近の押し安値 | 短期サポート(割れると流れが変わる目安) | 戻り狙いは“割れたら撤退”を徹底 |

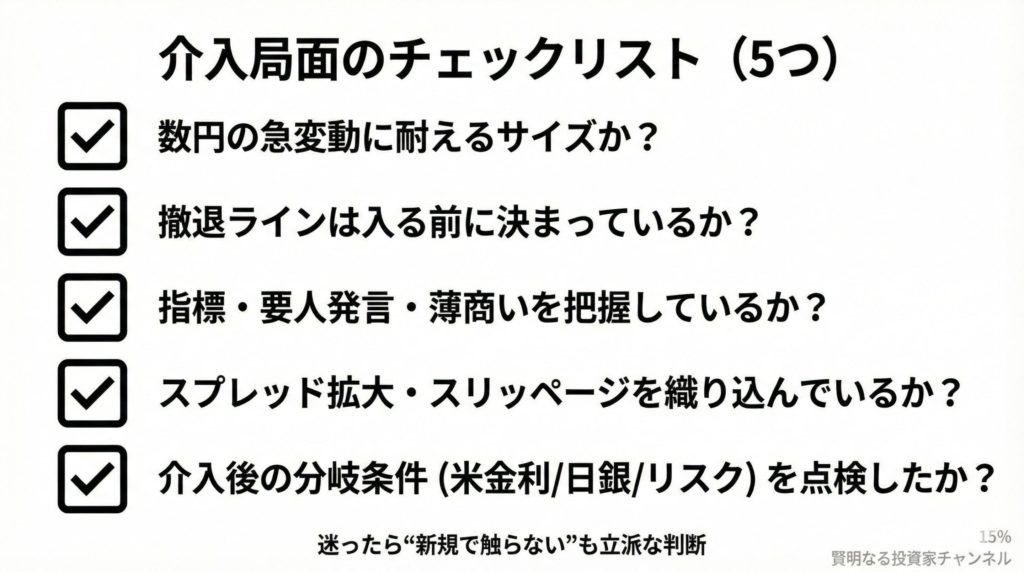

8. 介入局面のチェックリスト

- ポジションサイズは、数円の急変動に耐える前提になっているか?

- 損切り(撤退)ラインは、入る前に決まっているか?

- 経済指標・要人発言・薄商いの時間帯など、値が飛びやすい環境を把握しているか?

- 成行に頼りすぎず、スプレッド拡大・スリッページを織り込んでいるか?

- 介入後は「戻る/戻らない」の分岐条件(米金利・日銀姿勢・リスクオン/オフ)を点検しているか?

まとめ:介入は“当てるもの”より“備えるもの”

ドル円157円台後半〜160円が視野に入る局面では、介入の有無そのものより、いつでも数円動き得るという前提で設計することが重要です。

- 介入が意識されるのは、水準だけでなく動きの速さ・一方向・薄商い

- 介入後は、円安へ戻る条件/戻らない条件で分岐する

- 個人は、レバレッジを落として撤退線を固定し、初動の混乱を避ける

荒れ相場で一番の勝ち筋は、「派手に当てる」より壊れずに残ることです。焦らず、ルール優先でいきましょう。

免責事項

本記事は情報提供を目的としたもので、投資助言を意図するものではありません。為替取引には元本割れを含むリスクがあり、急変動時には想定以上の損失が生じる可能性があります。最終的な投資判断はご自身の責任で行ってください。

参考リンク(一次情報・報道)

- Bank of Japan: Change in the Guideline for Money Market Operations (Dec. 19, 2025) [PDF]

- Bank of Japan: Decision at the December 2025 Monetary Policy Meeting [PDF]

- U.S.-Japan Finance Ministers’ Joint Statement (U.S. Treasury)

- Reuters: Yen struggles to exit ‘danger zone’ even as Japan hikes rates (2025-12-18)

- Reuters: Japan finance minister warns of action against any excessive forex moves (2025-12-19)