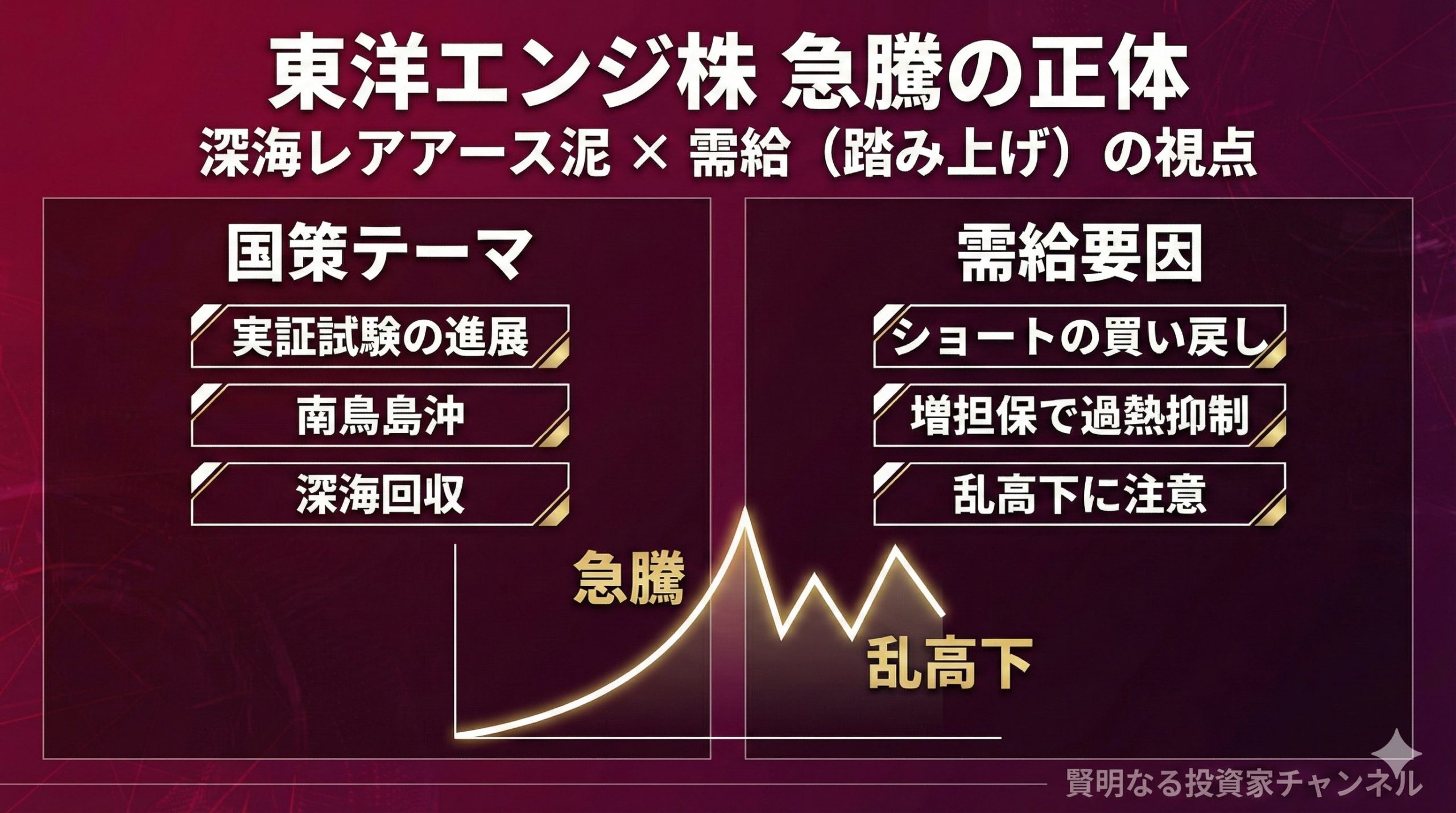

2026年1月、東洋エンジニアリング(6330)の株価が短期間で急騰し、大きな話題になりました。背景として意識されたのは、南鳥島沖で進む「深海レアアース泥」実証試験という国策テーマと、需給(買いと売りの偏り)です。

この記事では、個人投資家の方向けに、「何が材料になったのか」、「どこからが期待でどこからが需給なのか」、そして「次に何を確認すべきか」を、できるだけ噛み砕いて整理します。

YouTube解説:

まず結論:今回の上げは「テーマ」と「需給」の二段ロケット

- テーマ(国策・実証試験):南鳥島沖の深海で、レアアースを含む泥を回収する実証試験が進展。実際に船が出港し、工程が動いたことで注目が強まりました。

- 需給(ショートスクイズ):急騰局面では、空売り(下落を見込んで売る取引)の買い戻しが価格変動を増幅させた可能性があります。

何が起きた?株価と材料の時系列

短期で値動きが大きくなったときは、「いつ、何が出て、どう反応したか」を時系列で見るのが近道です。

| 日付 | 株価(終値) | 主なイベント | 市場で意識されやすいポイント |

|---|---|---|---|

| 2025/12/29 | 3,220円(+18%) | 試験開始前倒し観測、年末の思惑買い | 「年明けに動く」期待が先回りしやすい局面 |

| 2026/01/05 | 3,310円(+2.8%) | 大発会 | イベント直前で注目が継続 |

| 2026/01/06 | 3,585円(+8.3%) | 中国の輸出管理強化が報道(デュアルユース関連) | 供給不安が意識されると、代替・国産テーマに資金が集まりやすい |

| 2026/01/07 | 4,285円(ストップ高) | 連想買い加速 | 値幅制限に張り付くと、売り方の含み損が拡大しやすい |

| 2026/01/08 | 4,520円(+5.5%) | 乱高下/引け後に増担保規制の発表 | 増担保(信用取引の保証金引き上げ)は過熱抑制と同時に売り方の負担にも |

| 2026/01/09 | 4,665円(+3.2%) | 増担保規制の適用開始 | 新規の売りが入りにくくなり、需給が歪みやすい |

| 2026/01/12 | (休場) | 「ちきゅう」清水港を出港 | 映像つきニュースは認知を一気に広げやすい |

| 2026/01/13 | 5,370円(ストップ高) | 出港ニュースへの反応 | 規制下でも上昇=需給の強さが意識されやすい |

| 2026/01/14 | 6,370円(ストップ高) | 連日のストップ高 | 買い戻しが連鎖すると値動きが極端になりやすい |

| 2026/01/15 | 7,370円(+15.7%) | 大幅続伸 | 貸借倍率(融資残÷貸株残)が1倍を下回る局面は「売り長」を示唆し得る |

| 2026/01/16 | 6,700円(-9.1%) | 乱高下(高値8,760円/安値5,910円) | 話題相場は上にも下にも振れやすい |

そもそも「深海レアアース泥」って何?

レアアース(希土類:ハイテク製品の部材に使われる元素群)は、EVモーターや風力発電などに不可欠です。南鳥島沖の海底には、レアアースを高濃度に含む「泥」が広く分布しているとされ、特に重レアアース(重希土類:供給リスクが高い元素が多い)が含まれる点が注目されます。

ただし、資源があっても「採れるか」「運べるか」「処理できるか」「採算が合うか」は別問題です。今回のポイントは、研究段階の話にとどまらず、実海域での回収実証が進んでいる点です。

実証試験のスケジュール感

| 日付 | イベント | 概要 |

|---|---|---|

| 2026年1月12日 | 「ちきゅう」出港 | 清水港を出港し、南鳥島沖へ向かう |

| 1月中旬 | 現海域到着・準備 | 海底の採掘システム設置など |

| 1月下旬〜2月上旬 | 揚泥試験 | 海底の泥を連続的に船上へ移送する試験 |

| 2026年2月14日 | 帰港予定 | 試験終了後に帰港する想定 |

東洋エンジニアリングは何をしている会社で、どこに関わる?

東洋エンジニアリングは、EPC(設計・調達・建設:プラントをまとめて請け負うビジネス)を主戦場とする企業です。今回の文脈で注目されたのは、深海で泥を集め、流体として扱える状態にする「集泥・スラリー化」(スラリー=泥と水を混ぜて流れやすくした状態)の領域です。

深海6,000m級では圧力が非常に高く、泥は粘性も強いため、単に吸い上げれば良いという話になりにくいのが難点です。配管の詰まりや摩耗などのリスクが大きく、ここがボトルネック(工程の詰まりやすい箇所)になり得ます。

コンソーシアム(共同体制)での役割分担

| 担当 | 企業名 | 役割 | 関係性 |

|---|---|---|---|

| 海底処理 | 東洋エンジニアリング(6330) | 泥の採取・スラリー化 | 起点:ここが機能しないと揚泥工程が動きにくい |

| 揚泥 | 三井海洋開発(6269) | 揚泥管(ライザー)・揚泥ポンプ | 海底側で整えた泥を吸い上げる |

| 船上処理 | 東亜建設工業(1885)他 | 脱水・選別、残泥処理 | 揚がってきた泥を処理する |

| 全体統括 | JAMSTEC | 「ちきゅう」運航、科学的検証 | 全体をマネジメント |

もう一つのエンジン:需給(ショートスクイズ)の考え方

急騰局面でよく出てくるのが、ショートスクイズ(空売り勢の買い戻しが連鎖して上がる現象)です。

- 空売り(ショート):株価下落を見込んで株を借りて売り、後で買い戻して返す取引

- 踏み上げ:株価上昇で損失が膨らみ、損切りの買い戻しが増えて上昇が加速すること

- 増担保規制:信用取引の委託保証金率が上がり、売り買い双方の資金負担が増える(特に売り方は追証リスクが意識されやすい)

- 逆日歩(品貸料):株を借りたい人が多いと、借りるコストが上がり、売りの持ち越し負担になる

- 貸借倍率:1倍割れは売り長を示唆し得るが、これ単体で将来の上昇を決め打ちできる指標ではない

注意点として、日本株の空売り残高は公表制度上「見える範囲」に限界があります。したがって、踏み上げを断定するより、「踏み上げが起こりやすい環境だったか」を確率的に捉える方が安全です。

業績(ファンダメンタルズ)とのギャップはどう見る?

株価が上がるほど、「業績も同じスピードで良くなっているのか?」が重要になります。

- 直近の決算では、営業損益が赤字となっている時期があり、海外案件などEPCビジネス特有のコスト増リスクが意識されます。

- 実証試験フェーズの受注金額・利益貢献は、公開情報だけでは規模感を特定しにくい部分があります。

つまり、短期では「テーマと需給が先に走る」一方、中長期では「商用化ロードマップと収益化」が追いつかないと、評価の維持が難しくなります。

個人投資家が次に見るべきチェックリスト

材料相場で一番やりがちなのが、「価格だけ見て追いかける」ことです。次の確認ポイントをセットで見てください。

- 実証試験の結果:日量目標や連続運転の成否、トラブルの有無(公式発表ベース)

- 次のマイルストーン:次回試験、商用化に向けた工程、関係企業の役割拡大

- 東証・取引所の規制:増担保の強化・解除など(需給の急変要因)

- 信用需給の変化:信用買い残・信用売り残・貸借の変化、逆日歩の発生状況

- 企業側の収益説明:受注・採算・リスク(EPC案件の追加損失など)

短期で触るなら「勝ち方」より「負け方」を決める

話題株は、上昇も下落も極端になりがちです。短期で参加する場合は、次のような守りが効きます。

- 資金配分を小さく:想定外のギャップダウン(寄り付きから大きく下がる)もあり得ます

- 入る前に撤退条件を決める:価格・日数・材料の有無など、先にルール化

- 材料の“出尽くし”を警戒:イベント通過(例:帰港前後)で急に熱が冷めることがあります

まとめ:焦点は「実証の次」と「収益化の道筋」

東洋エンジニアリング(6330)の急騰は、深海レアアース泥という国策テーマの進展と、需給の偏りが重なった局面として整理できます。

一方で、株価が織り込み始めるのは「将来の成功確率」です。短期の値動きに振り回されず、実証試験の結果→次の工程→収益化の順に、事実を積み上げて判断していくのが、個人投資家にとって一番再現性の高い向き合い方です。

※本記事は情報提供を目的としたもので、特定銘柄の売買を推奨するものではありません。投資判断はご自身の責任で行ってください。